Iniziamo il report di oggi con l'analisi dei dividendi incassati nel mese scorso per il portafoglio Top Analisti, il nostro modello a rendita crescente, con oltre 270 singole cedole accreditate per ogni anno solare. Come si evidenzia dai dati, il mese di aprile ha generato flussi elevati in entrata, con un totale dividendi pari a 3653 dollari netti, ripartiti su 22 cedole, in forte aumento rispetto ai 2634 dollari incassati ad aprile dello scorso anno. Complessivamente, il totale dei dividendi del portafoglio è aumentato costantemente anno dopo anno, senza apporti di nuova liquidità e reinvestendo esclusivamente i dividendi percepiti. Questo dato è in linea con i nostri obiettivi di produrre nel tempo una rendita passiva crescente, investendo in un ristretto gruppo di società internazionali leader, caratterizzate da lunghi track record di aumenti di utili e dividendi. L'analisi evidenzia un dato significativo: negli ultimi 15 anni i dividendi del portafoglio Top Analisti hanno contribuito per quasi il 50% della performance complessiva, confermando l'importanza della componente cedole per i risultati di lungo termine. L'aumento della rendita ha evidenziato un andamento costante ogni anno, con crescite stabili indipendentemente dalle oscillazioni di breve termine degli indici azionari. Dopo questi incrementi, il nostro rendimento è attestato ora al 8,5% annuo calcolato sui prezzi di acquisto (yield on cost), e al 3,1% sulle attuali quotazioni di borsa. Per raggiungere questi obiettivi, in questi anni, abbiamo interamente reinvestito tutte le rendite percepite in nuove società ad elevato dividendo, sfruttando il potente effetto leva generato dall'interesse composto. Ipotizzando per i prossimi 10 anni le stesse crescite dei dividendi registrate nell'ultimo decennio, potremmo aspettarci una rendita annua sui prezzi di carico di quasi il 17% annuo nel 2034!

La settimana appena trascorsa è stata caratterizzata da un andamento positivo dei nostri portafogli, sulla scia del buon andamento di Wall Street, che ritorna a sperare in un primo ribasso dei tassi di interesse nei prossimi mesi, dopo la pubblicazione di alcuni dati economici più deboli rispetto alle attese. Nonostante i rialzi delle ultime sedute, diverse società presenti attualmente nei nostri modelli offrono ancora ancora interessanti potenziali di crescita per i prossimi mesi. In particolare, i 17 analisti e broker internazionali che seguono i titoli, attribuiscono al portafoglio Top Analisti un rating medio pari a 2,2 BUY (in una scala da 1 STRONG BUY a 5 SELL). Tra queste, ben 11 aziende del modello Top Analisti detengono il rating massimo di cinque stelle da parte di Morningstar, e altre 20 aziende mantengono un rating di quattro stelle, per un totale di 31 società sulle 70 che compongono il portafoglio, attestate attualmente in area potenziale di acquisto, segnando le migliori valutazioni degli ultimi mesi. A conferma del trend complessivo di rialzo, tra le 31 società posizionate in area di potenziale acquisto, troviamo oggi numerose aziende leader ad elevata capitalizzazione, che raramente compaiono in queste liste, in quanto spesso caratterizzate da quotazioni a premio. Tra queste, segnaliamo McDonald's Corp, quotata sul Nyse con simbolo MCD, una delle società più importanti del portafoglio Top Analisti, presente senza interruzione nel modello dal 2009, con una performance record pari a +359%, a cui si aggiungono i ricchi dividendi incassati nel periodo. L'attuale dividendo, pari a 6,68 dollari per azione, genera attualmente per il portafoglio una ricca rendita pari al 11,1% annuo calcolata sul nostro prezzo medio di acquisto, pari a 59,86 dollari per azione (yield on cost). Venerdì scorso il titolo ha chiuso a 275 dollari. Nonostante i brillanti risultati ottenuti, McDonald's è tornato da qualche settimana nelle BUY list, con gli analisti di Morningstar che assegnano al titolo un rating di quattro stelle, e uno sconto in borsa pari all'8% rispetto al valore intrinseco calcolato di 300 dollari per azione. In aggiunta, il giudizio medio dei 32 analisti e broker che seguono il titolo è pari a BUY (1,7) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un potenziale medio pari a +15,6% per i prossimi 12 mesi, a cui si aggiunge il dividendo pari al 2,4%, per un total return pari a +18%. Altre importanti multinazionali con rating BUY, e caratterizzate da pluriennali track record di crescite dei dividendi, offrono secondo gli analisti prospettive simili o superiori a McDonald's. Tra quelle più interessanti da considerare per eventuali ulteriori acquisti in queste ultime settimane troviamo PASSA AL LIVELLO 2, leader mondiale nella telefonia e dati, PASSA AL LIVELLO 2, con 62 anni consecutivi di aumenti dei dividendi, PASSA AL LIVELLO 2, leader alimentare nei cereali e snacks, con 20 anni consecutivi di aumenti dei dividendi, e PASSA AL LIVELLO 2, leader globale del tabacco, con 52 anni consecutivi di aumenti dei dividendi.

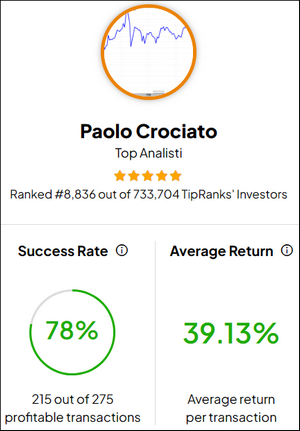

Su queste basi, il portale Tipranks, che tiene regolarmente monitorate le performance di oltre 700.000 portafogli internazionali, sta attualmente assegnando al nostro portafoglio Top Analisti giudizi particolarmente elevati. In particolare, venerdì scorso il nostro modello ha ricevuto il rating massimo pari a cinque stelle, attestandosi nel primo 1,2% della classifica tra tutti i modelli analizzati, con una percentuale del 78% di successo nella selezione dei titoli, e confermandosi alla posizione numero 8.836 per performance, su un totale di 733.704 portafogli monitorati. Anche se il nostro obiettivo principale rimane quello di generare una rendita passiva crescente basata sui dividendi, ci fa piacere notare come la elevata posizione che abbiamo ottenuto nella classifica, confermi contestualmente l'efficacia della strategia di selezione, per l'ottenimento di risultati complessivi superiori nel lungo termine.

Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcune delle società presenti attualmente nei nostri portafogli:

Nuovo BUY su PASSA AL LIVELLO 2, con 67 anni consecutivi di aumenti dei dividendi - In data 10/05/24 l'analista Chris Dankert di Loop Capital ha mantenuto un rating BUY, con un obiettivo di 135 dollari, pari a +16,7% dalle attuali quotazioni

Nuovo BUY su PASSA AL LIVELLO 2 - Leader globale nei dispositivi medici, con 52 anni consecutivi di aumenti dei dividendi - In data 06/05/24 l’analista Matt Miksic di Barclays ha confermato un giudizio BUY, con un obiettivo di 312 dollari, pari a +30,9% dalle attuali quotazioni.

Nuovo BUY su Microsoft Corp (MSFT) - Leader mondiale nel software, cloud e intelligenza artificiale con 22 anni consecutivi di aumenti dei dividendi –In data 06/05/24 l’analista Yun Kim di Loop Capital Markets ha confermato un giudizio BUY, con un obiettivo di 500 dollari, pari a +21,3% dalle attuali quotazioni.

Nuovo BUY su Sysco Corp (SYY) - Leader alimentare Usa, con 54 anni consecutivi di aumenti dei dividendi - In data 06/05/24 l’analista Jeff Bernstein di Barclays ha confermato un giudizio BUY, con un obiettivo di 88 dollari, pari a +16,1% dalle attuali quotazioni.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione del portafoglio Top Analisti: Questo particolare modello è attualmente uno dei più visualizzati dai nostri abbonati, e racchiude in un unico portafoglio le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di rendimento e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 singole cedole distribuite, corrispondenti ad un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale assegnata a ciascuna società.

Fondamentali del portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il modello presenta un dividendo medio atteso pari al 3,1% annuo. Il price earning medio del portafoglio è pari a 16,1 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,5. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, vengono privilegiate società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e indica la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Prospettive di crescita del portafoglio Top Analisti per i prossimi 6-12 mesi: +9,4% secondo i target medi di 17 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell, a cui si aggiunge un dividendo medio pari al 3,1% per una crescita potenziale complessiva pari a +12,5%

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: Vendiamo oggi PASSA AL LIVELLO 2, dopo risultati trimestrali inferiori alle attese, abbinati ad un contestuale taglio del dividendo, interrompendo una lunga serie di 53 anni consecutivi di aumenti. Di conseguenza, vendiamo oggi l'intera partecipazione, realizzando una minusvalenza, e destinando il controvalore della vendita al contestuale acquisto di una nuova società operante nel settore farmaceutico, che offre quotazioni a sconto, con un dividendo pari al 6% annuo, ed un track record di 14 anni consecutivi di aumento dei dividendi.

Nuovi acquisti: Utilizziamo il ricavato della vendita, e parte della disponibilità liquida derivante dagli ultimi dividendi incassati, e acquistiamo oggi PASSA AL LIVELLO 2. Questo nuovo acquisto dovrebbe generare ulteriori 262 dollari annui di rendita aggiuntiva per il portafoglio Top Analisti. Segue analisi dettagliata del titolo. Segue analisi dettagliata del titolo.

Nuovo BUY- Dividendo 6% in crescita da 14 anni per un leader mondiale nel settore farmaceutico

Principali motivazioni di acquisto:

-

Business difensivo in costante crescita: Il settore dei farmaci è uno dei business più difensivi, capace di performare in modo costante anche durante le fasi di recessione o rallentamento economico. I consumatori difficilmente riducono l'utilizzo di farmaci in caso di crisi, destinando piuttosto ad altri comparti eventuali tagli o risparmi di spesa. Secondo uno studio di IQVIA, il mercato globale dei farmaci crescerà in media in un range annuale compreso fra il 3 e il 6% fino al 2027, raggiungendo circa 1,9 trilioni di dollari di valore totale. Questa crescita sarà guidata da diversi fattori, tra cui: L'aumento della popolazione anziana, che è più suscettibile a malattie croniche e necessita di cure più costose; I progressi tecnologici in campo farmaceutico, che stanno portando allo sviluppo di nuovi farmaci più efficaci e costosi; L'espansione dei mercati emergenti, dove la spesa per i farmaci sta crescendo a un ritmo più rapido rispetto ai mercati sviluppati.

-

Solide basi finanziarie: Questa società ha un solido track record di crescita dei ricavi e degli utili, con una posizione finanziaria forte. La società ha un bilancio sano, con un basso rapporto debito/capitale e un'elevata liquidità.

-

Portafoglio diversificato di prodotti: L'azienda ha un portafoglio diversificato di prodotti, tra cui farmaci di marca, farmaci generici e vaccini. Ciò fornisce alla società una base di ricavi più stabile e riduce il rischio di fluttuazioni del prezzo delle azioni.

-

Presenza globale: La società ha una forte presenza globale, con operazioni in oltre 150 paesi. Questo le consente di raggiungere un ampio mercato e di beneficiare della crescita economica globale.

-

Focus sull'innovazione: L'azienda è impegnata nella ricerca e nello sviluppo di trattamenti e vaccini innovativi. La società ha un team di ricerca e sviluppo di classe mondiale e una lunga storia di successi nell'innovazione.

-

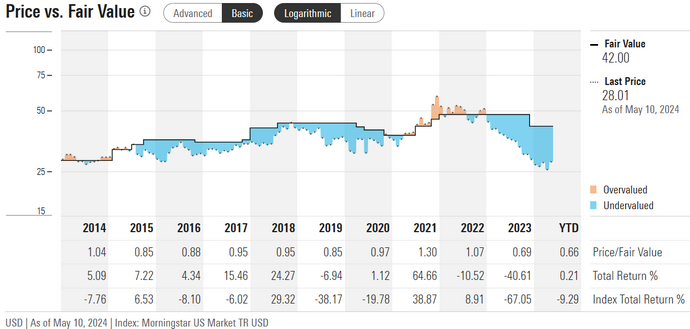

Quotazioni attraenti: Il titolo presenta attualmente quotazioni scontate in borsa. Il grafico sotto (fonte Morningstar), mostra l'andamento del titolo rispetto al valore intrinseco calcolato, dal 2014 ad oggi. Le aree in arancione evidenziano i periodi di sopravvalutazione, mentre le aree in azzurro indicano i periodi di sottovalutazione. Come si evidenzia, da inizio 2023 il titolo è passato in area di sottovalutazione, e presenta uno sconto crescente in borsa rispetto al valore intrinseco stimato dagli analisti.

Descrizione del business: Fondata oltre 170 anni fa, questa società ha saputo trasformarsi da una piccola impresa chimica a un colosso globale della ricerca, dello sviluppo e della produzione di farmaci e vaccini. Oggi, con 83.000 dipendenti in tutto il mondo è una delle prime compagnie biofarmaceutiche al mondo. La missione della società è quella di applicare la scienza e le sue risorse globali per portare terapie alle persone per migliorare significativamente la loro vita. La società si impegna a stabilire lo standard per la qualità, la sicurezza e il valore nella scoperta, nello sviluppo e nella produzione di prodotti sanitari. Il suo portafoglio globale include farmaci e vaccini per l’immunologia, l’oncologia, la cardiologia, l’endocrinologia e la neurologia, oltre a molti prodotti per la salute tra i più noti al mondo. La società ha dimostrato la sua capacità di innovare e di rispondere alle esigenze più urgenti dei pazienti in tutto il mondo. Nel 2023, ha ottenuto un numero record di nove approvazioni di nuove entità molecolari da parte della Food and Drug Administration (FDA) statunitense, che si prevede avranno un impatto positivo sulle sue performance nei prossimi anni. In questo contesto, ha completato la sua più grande acquisizione di sempre, rilevando una importante azienda biotech oncologica, per oltre 40 miliardi di dollari, nel dicembre 2023. Questa operazione ha permesso alla società di accedere a importanti asset per la lotta al cancro, in particolare nel campo degli anticorpi coniugati, una tecnologia che consente di inviare la chemioterapia direttamente alle cellule tumorali, limitando il danno alle cellule sane. La società ha anche annunciato di voler entrare nel mercato dei farmaci per l’obesità, che si stima possa raggiungere i 100 miliardi di dollari entro la fine del decennio. Il CEO ha espresso fiducia nella capacità di competere e avere successo in questo settore, nonostante abbia interrotto lo sviluppo di un farmaco per la perdita di peso a causa di gravi effetti collaterali lo scorso anno. La società ha inoltre una pipeline ricca e diversificata, con 112 progetti in fase di sviluppo, di cui 40 in fase avanzata. Tra questi, spiccano potenziali blockbuster come tra cui un antidolorifico per l’osteoartrite,, un farmaco per l’alopecia areata, e un trattamento per l’emofilia. La società ha dimostrato di essere una società solida, con una redditività orientata agli azionisti, in grado di generare flussi di cassa consistenti e di remunerare costantemente i soci. La società ha registrato un utile netto di 9,9 miliardi di dollari nel 2023, con un margine netto del 17%. Ha anche generato un flusso di cassa operativo di 29,3 miliardi di dollari, con un rendimento sul capitale investito del 18,5%. Su queste basi, ha distribuito 9 miliardi di dollari in dividendi nel 2023, con un aumento del 3% rispetto all’anno precedente. Si tratta del 14° anno consecutivo di incrementi dei dividendi, che testimonia l’impegno a creare valore per gli azionisti.

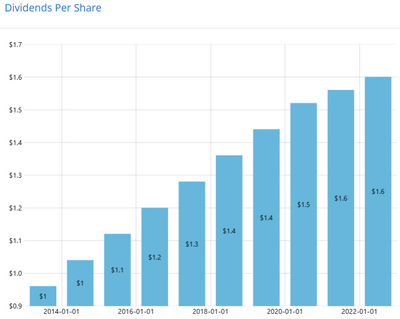

Trend del dividendo: La società ha incrementato il suo dividendo ogni anno negli ultimi 14 anni. Ai prezzi attuali di borsa, il dividendo è pari al 6% annuo, corrisposto in quattro rate trimestrali. Storicamente, il dividendo si è mosso da un minimo di 2,9% nei periodi di sopravvalutazione del titolo, ad un massimo di 4,3% nei periodi di maggiore sottovalutazione del titolo. L'attuale dividendo, pari al 6% indica una forte sottovalutazione del titolo in borsa rispetto alle medie storiche. Per ritornare in area di sopravvalutazione, il titolo dovrebbe crescere di oltre il 100% dai valori attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha mantenuto stabili gli utili. Per i prossimi 5 anni gli analisti prevedono un miglioramento del trend, con un aumento di +28,8% annuo degli utili.

Multipli di borsa: Il price earning attuale del titolo è pari a 12,8 volte gli utili attesi per il 2024. La capitalizzazione attuale è pari a 158 miliardi, con un rapporto prezzo/ricavi pari a 2,8 volte.

Performance in borsa: Storicamente, questa società ha messo a segno risultati record, classificandosi tra i 10 titoli più performanti a Wall Street negli ultimi 67 anni, secondo uno studio del prof. Jeremy Siegel, della Wharton University. Grazie a questi risultati, un importo di soli 1.000 dollari investiti sul titolo il 1 marzo 1957, si è trasformato a fine 2021 in un importo milionario, con un valore pari a 3.741.673 dollari, con un rendimento record del 13,5% annuo composto . Nonostante i buoni risultati ottenuti, il titolo quota ora ad un livello inferiore del 53% rispetto ai massimi toccati a settembre del 2021, creando una interessante finestra di ingresso per nuovi investimenti su questo potente strumento a rendita.

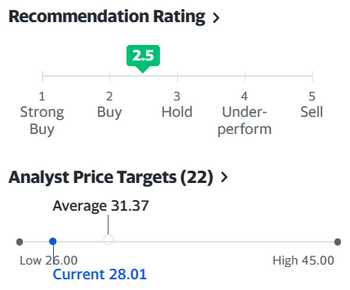

Giudizio degli analisti e valutazioni: Il giudizio medio dei 22 analisti e broker che seguono il titolo è pari a BUY (2,5) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un potenziale medio pari a +12% per i prossimi 12 mesi, a cui si aggiunge il dividendo atteso pari al 6%, per un potenziale complessivo pari a +18%. In aggiunta, gli analisti di Morningstar, nelle ultime settimane stanno assegnando al titolo il rating massimo, pari a cinque stelle, con un potenziale pari a +50% rispetto al valore intrinseco calcolato.

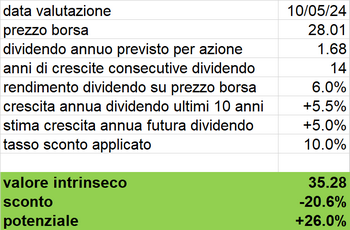

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 1,68 dollari

2) Stima di crescita futura del dividendo: 5% annuo, valore conservativo, sulla base della crescita effettiva ottenuta dalla società negli ultimi 10 anni

4) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 35,28 dollari. Sulla base delle ultime quotazioni di borsa pari a 28,01 dollari, il titolo presenta oggi uno sconto pari al 20,6% rispetto al valore calcolato. Sulla base di queste considerazioni e del dividendo elevato aumentiamo oggi l'esposizione su questa società per il nostro portafoglio Top Analisti.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2.

Nuovi acquisti: PASSA AL LIVELLO 2. Segue analisi dettagliata dell' ETF.

Rendita elevata con un nuovo ETF sulle 50 migliori società a dividendo dei paesi emergenti

Nonostante il rally in borsa degli ultimi mesi, con una crescita di quasi il 15% da inizio anno, questo particolare ETF ad elevato dividendo sui paesi emergenti rimane uno dei fondi che offre attualmente i multipli più favorevoli tra tutti i titoli che compongono il nostro portafoglio, con un price earning medio pari a sole 8,3 volte gli utili attesi, corrispondente ad un earning yield pari al 12% annuo (inverso del price earning). In aggiunta al price earning contenuto, questo ETF quota a sole 0,93 volte il valore medio di libro dei titoli contenuti nel portafoglio. In sintesi, il portafoglio del fondo vale in media meno del valore di liquidazione contabile delle singole società che lo compongono. Alle valutazioni a sconto si aggiunge un elevato dividendo. Sulla base di quanto abbiamo percepito negli ultimi due semestri, il rendimento dei soli dividendi ammonta oggi al 4,3% annuo sulle attuali quotazioni di borsa. I mercati azionari dei paesi emergenti sono attualmente caratterizzati da fondamentali più favorevoli, con multipli in alcuni casi inferiori di oltre la metà rispetto ai mercati principali, abbinati a crescite degli utili previste ancora sostenute. Questo fondo raggruppa in un unico portafoglio a cedola semestrale le 50 società dei paesi emergenti che hanno seguito una politica volta ad aumentare o mantenere costanti i dividendi per almeno cinque anni consecutivi, abbinando in questo modo una stabile ed elevata rendita periodica alle forti potenzialità di crescita dei titoli collegati alle nuove economie mondiali. Per selezionare le società da includere nel fondo, questo ETF utilizza un sofisticato screening di ricerca. Si parte da una selezione che considera tutte le azioni attualmente quotate nei principali paesi emergenti, che vengono poi filtrate per isolare soltanto i titoli che offrono maggiore liquidità e flottante. La capitalizzazione minima richiesta per ciascun titolo per entrare nel fondo è di almeno 300 milioni di dollari. Per mantenere una adeguata diversificazione, ogni singola società non deve superare il 3% del totale del fondo e ogni paese emergente può incidere per un massimo del 25% del portafoglio complessivo. Le azioni da inserire nell’ETF devono avere ottenuto una crescita positiva degli utili negli ultimi 3 anni. I titoli già inseriti nel fondo vengono venduti quando non rispondono più a questo requisito dopo due verifiche consecutive. In aggiunta, i titoli devono mantenere un utile per azione positivo nel corso degli ultimi 12 mesi. Dopo l’applicazione di questi rigidi parametri, i titoli vengono ordinati in ordine decrescente in base al rendimento da dividendo, selezionando le società con il dividendo più elevato. Attualmente il portafoglio del fondo risulta concentrato, ed è composto da 52 società leader nei paesi emergenti, con un price earning particolarmente contenuto, e una redditività media elevata da dividendo, di cui la gran parte viene distribuita regolarmente come cedola ai partecipanti, in due rate semestrali a febbraio e agosto di ogni anno.

Ai primi posti per importanza nel fondo troviamo le seguenti società:

Realtek Semiconductor Corp. - Società leader a Taiwan per la produzione di semiconduttori in Asia e in tutto il mondo - Sfruttando il grande boom della domanda di semiconduttori specifici per l'intelligenza artificiale, la società ha messo a segno una performance di +42,8% negli ultimi 12 mesi, a cui si aggiunge un ricco dividendo del 5,2% annuo.

Enerjisa Enerji A.S. - Società turca del settore energia, che si occupa della fornitura di energia elettrica, della vendita al dettaglio e delle soluzioni energetiche per i clienti in Turchia, con una performance di +129,4% negli ultimi 12 mesi, a cui si aggiunge un ricco dividendo del 4,2% annuo.

Sulla base dei dividendi elevati e dei fondamentali a sconto questo particolare fondo costituisce alle attuali quotazioni una interessante opportunità di investimento, per mediare i corsi in un'ottica di accumulo.

Buoni dividendi a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Investiamo sulle stesse società contenute nei portafogli dei grandi investitori ed analisti internazionali

Ogni settimana monitoriamo i portafogli e le performance dei migliori Guru e analisti mondiali, presenti nelle principali classifiche internazionali di rating, privilegiando per i nostri modelli quelle aziende che hanno ottenuto i maggiori risultati e crescite dei dividendi nel medio lungo periodo. Nella tabella qui sotto evidenziamo le performance storiche di alcuni dei grandi portafogli e fondi internazionali a cui si ispira il nostro report.

Disclaimer: Dividendi.org è un blog a carattere informativo e divulgativo sui mercati. Le notizie pubblicate non possono in alcun modo essere considerate come raccomandazioni di acquisto o vendita di titoli, di valute o di operazioni immobiliari. Dividendi.org prepara le analisi, gli studi e gli elaborati sulla base di informazioni provenienti da fonti indipendenti e ritenute autorevoli. Non vi è comunque alcuna garanzia che le previsioni contenute negli elaborati si verifichino puntualmente. Dividendi.org non si assume quindi alcuna responsabilità su eventuali perdite derivanti da acquisti o vendite effettuati dalla clientela a seguito della lettura e interpretazione degli elaborati di volta in volta allestiti. Tali reports devono quindi essere utilizzati dalla clientela unicamente come mezzo per l' ampliamento delle proprie conoscenze nei diversi settori considerati. Per cancellare la propria adesione al secondo livello inviare una email a info@dividendi.org con una richiesta in tal senso.

Nessun commento:

Posta un commento