Nella seconda parte del report, dedicata al portafoglio ETF Italia, investiamo oggi la liquidità disponibile, derivante dai dividendi incassati, in un particolare ETF azionario che raggruppa in un unico portafoglio le 100 società mondiali con i dividendi più elevati, a condizione di superare rigidi criteri di selezione. Alle attuali quotazioni, questo fondo offre un elevato rendimento pari al 7,3% annuo, distribuito ai partecipanti in comode rate trimestrali. Questo nuovo investimento dovrebbe generare da subito ulteriori 70 euro di rendita aggiuntiva per il nostro modello.

La settimana appena trascorsa è stata caratterizzata da un andamento positivo dei nostri portafogli, sulla scia del buon andamento di Wall Street, che ha registrato la quinta settimana consecutiva di guadagni, con i tassi d'interesse di riferimento hanno continuato a scendere in modo decisivo, dopo che i dati economici e i commenti dei funzionari della Fed hanno alimentato le scommesse su un possibile allentamento della politica monetaria. In questo contesto, diverse società appartenenti al modello Top Analisti hanno registrato rialzi settimanali elevati, con ben 23 aziende in rialzo di oltre il 2%. Al primo posto nella performance settimanale, spicca The Macerich Company, quotata sul Nyse con simbolo MAC, con un guadagno di +10,4% da venerdì scorso. Alle attuali quotazioni, la società offre un ricco dividendo pari al 5,6%, corrisposto in rate trimestrali. The Macerich Company (MAC) è una società di investimento immobiliare che si occupa dello sviluppo, dell'acquisizione, della gestione e della valorizzazione di centri commerciali negli Stati Uniti. Macerich è uno dei principali proprietari, operatori e sviluppatori di centri commerciali regionali e comunitari di alta qualità nel paese. La società possiede e gestisce un vasto portafoglio di proprietà commerciali, compresi centri commerciali, outlet e parchi tematici, in diverse regioni degli Stati Uniti. I centri commerciali Macerich ospitano un'ampia varietà di negozi al dettaglio, tra cui grandi magazzini, negozi di abbigliamento, negozi di elettronica, ristoranti e altre attività commerciali. Macerich è impegnata nell'offrire esperienze di shopping e di intrattenimento di alta qualità ai clienti, cercando di creare ambienti accoglienti e attraenti. La società lavora anche per assicurare la sostenibilità delle proprie operazioni, adottando pratiche ambientali responsabili e promuovendo l'efficienza energetica e l'uso delle energie rinnovabili. Inoltre, Macerich si impegna a mantenere un rapporto collaborativo con i suoi inquilini e a soddisfare le loro esigenze, al fine di sostenere il successo dei negozi al dettaglio all'interno dei suoi centri commerciali. Nonostante i forti progressi ottenuti, il titolo offre ancora forti potenziali di crescita per il futuro. Attualmente, gli analisti di Morningstar assegnano alla società il rating massimo di cinque stelle, con uno sconto del 51% in borsa rispetto al valore intrinseco calcolato. In aggiunta ai fondamentali interessanti, diverse motivazioni ci hanno portato ad investire su questa azienda:

Portafoglio immobiliare di qualità: Macerich possiede un portafoglio diversificato di centri commerciali regionali e comunitari di alta qualità negli Stati Uniti. Queste proprietà sono generalmente situate in posizioni strategiche, attraendo un flusso costante di clienti e inquilini.

Stabilità dei flussi di reddito e dividendi: I centri commerciali di Macerich sono solitamente affittati a un mix di inquilini, inclusi grandi marchi al dettaglio e negozi di dimensioni più piccole. Ciò contribuisce a fornire un flusso di reddito stabile e prevedibile per l'azienda.

Esperienza nel settore: Macerich ha un'esperienza consolidata nel settore degli investimenti immobiliari commerciali e una solida reputazione come proprietario e gestore di centri commerciali. La società ha dimostrato competenza nella gestione delle proprietà, nel mantenimento dei rapporti con gli inquilini e nella creazione di esperienze di shopping attraenti.

Potenziali di crescita: Macerich può beneficiare dell'opportunità di espandersi e sviluppare nuovi progetti immobiliari. L'azienda può acquisire terreni o centri commerciali esistenti per ampliare il proprio portafoglio o sfruttare le opportunità di rinnovamento e miglioramento delle proprietà esistenti per massimizzare il potenziale di reddito.

Tendenze di consumo resilienti: Nonostante l'avvento dell'e-commerce, i centri commerciali rimangono un importante punto di riferimento per lo shopping e l'intrattenimento per molte persone. Macerich, con i suoi centri commerciali di qualità, può sfruttare la domanda costante da parte dei consumatori per esperienze di shopping al dettaglio e di intrattenimento in un ambiente fisico.

Su queste basi, manteniamo il titolo in portafoglio con un rating BUY.

Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcune delle società presenti attualmente nei nostri portafogli:

Nuovo BUY su Johnson & Johnson (JNJ) - Leader nel settore farmaceutico, con 61 anni consecutivi di aumento dei dividendi. L'analista Josh Jennings di TD Cowen ha mantenuto un rating Buy, con un obiettivo di 195 dollari, pari a +23,1% dalle attuali quotazioni

Nuovo Buy su PASSA AL LIVELLO 2 - L'analista Michael Lasser di UBS ha mantenuto un rating Buy, con un obiettivo di 190 dollari, pari a +23,1% dalle attuali quotazioni

Nuovo BUY su PASSA AL LIVELLO 2. L'analista Alton Stump di Loop Capital Markets ha mantenuto un rating Buy, con un obiettivo di 383 dollari, pari a +37,3% dalle attuali quotazioni

Merck (MRK) - Leader farmaceutico ha annunciato un aumento di +5,48% del dividendo, portando a 13 anni consecutivi di crescite. Il nuovo dividendo trimestrale aumenta a 0,77$ dai precedenti 0,73$ e sarà pagabile il 08/01/24 agli azionisti registrati entro il 13/12/23

Vediamo ora nel dettaglio le variazioni da apportare ai nostri modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,3% annuo. Il price earning medio del portafoglio è pari a 14,8 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,6. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +14,5% (11,2% target medio analisti +3,3% dividendo medio) secondo le valutazioni medie di 15 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: utilizziamo parte della liquidità disponibile in portafoglio, derivante dagli ultimi dividendi incassati, e acquistiamo PASSA AL LIVELLO 2. Il nuovo investimento di oggi dovrebbe generare da subito 38 dollari annui di rendita aggiuntiva per il portafoglio. Segue analisi dettagliata del titolo.

Rendita crescente da dividendo e target elevati per una società leader che fa bene alla salute e al portafoglio

Principali motivazioni di investimento: Diverse motivazioni ci spingono oggi ad investire ulteriormente su questa società. Ecco alcune delle principali.

1. Leader nel settore della salute: Il settore sanitario degli Stati Uniti è il più grande del mondo, con un valore di oltre 3,8 trilioni di dollari nel 2022. Si prevede che crescerà a un ritmo annuale composto del 5,2% dal 2022 al 2028, raggiungendo un valore di oltre 6,2 trilioni di dollari entro il 2028. La crescita del settore sanitario statunitense è guidata da una serie di fattori, tra cui:

L'invecchiamento della popolazione: la popolazione statunitense sta progressivamente invecchiando, e ciò si traduce in un aumento della domanda di servizi sanitari.

L'aumento delle malattie croniche: le malattie croniche, come il cancro, le malattie cardiache e il diabete, sono in aumento negli Stati Uniti. Queste malattie richiedono cure a lungo termine e costose.

Il progresso tecnologico: i progressi tecnologici nel campo della salute stanno portando a nuovi trattamenti e cure più efficaci e meno costose.

La crescente importanza della prevenzione: i consumatori sono sempre più consapevoli dell'importanza della prevenzione delle malattie e stanno adottando stili di vita più sani.

La forte crescita del settore sanitario statunitense sta creando opportunità per una serie di aziende, tra cui i fornitori di servizi sanitari come farmacie, ospedali e cliniche. La società di cui parliamo oggi ha già una forte presenza sul mercato e vanta una solida reputazione nel settore.

2. Diversificazione del business: La società ha diversificato il suo business in modo significativo negli ultimi anni, acquisendo una delle maggiori compagnie di assicurazione sanitaria negli Stati Uniti. Questa operazione ha permesso all' azienda di espandersi ulteriormente nel settore della salute e di offrire una vasta gamma di servizi ai propri clienti.

3. Crescita dei ricavi: La società ha registrato una costante crescita dei ricavi negli ultimi anni, grazie alla sua vasta rete di farmacie e servizi di assistenza sanitaria. La società ha anche implementato una serie di iniziative per migliorare l'efficienza operativa e ridurre i costi, contribuendo a migliorare la sua redditività.

4. Dividendi: La società ha portato avanti una politica di dividendi stabile e ha aumentato il suo dividendo negli ultimi anni. Questo rappresenta un fattore importante per gli investitori che come noi cercano un reddito stabile e costante.

5. Valutazione: La società è attualmente valutata a un prezzo scontato rispetto ai suoi concorrenti nel settore della salute. Ciò potrebbe rappresentare un'opportunità di investimento interessante per investitori che cercano un'azienda solida a un prezzo ragionevole.

6. Performance: Attualmente il titolo è presente nelle prime 20 posizioni della speciale classifica redatta dal professor Jeremy Siegel delle Wharton University, che analizza le società più performanti dal 1957 ad oggi, ed ancora esistenti a Wall Street. Un importo di soli 1000 dollari investiti il 1 marzo 1957 su questo titolo, si è trasformato a fine 2021 in un importo milionario pari a 3.242.925 dollari, con un rendimento record del 13,27% annuo composto per 64 anni consecutivi. Nonostante i forti progressi, negli ultimi anni il titolo ha sofferto in borsa a causa dell'ingresso di nuovi competitor sul mercato e conseguente contrazione generale dei margini. Su queste basi, il titolo quota ancora a livelli inferiori di oltre il 35 % rispetto ai massimi toccati 2 anni fa. Le attuali quotazioni di borsa, stanno creando una interessante opportunità di investimento a prezzi scontati su questa azienda leader operante in un settore strategico in forte espansione sul quale vogliamo puntare per i prossimi anni.

Descrizione del business: Fondata nel 1922 ed oltre 210.000 dipendenti, questa società gestisce un network di 10.000 farmacie negli Stati Uniti e vende farmaci soggetti a prescrizione medica e prodotti generici, come farmaci da banco, prodotti di bellezza, cosmetici e prodotti per la cura personale, oltre a fornire servizi di assistenza sanitaria attraverso un servizio di cliniche mediche specializzate. Recentemente l'azienda ha lanciato un nuovo format di negozio, interamente riservato alla salute. Una parte della superficie di queste nuove farmacie è dedicata alla vendita dei farmaci con prescrizione, ed una parte estesa è riservata ai trattamenti sanitari, come prodotti per il benessere e cure personalizzate. I farmacisti inoltre effettuano chiamate regolari e consultazioni di persona con alcuni pazienti per aiutarli a rimanere in linea con i loro piani di prescrizione di farmaci. In aggiunta, l'azienda distribuisce piani assicurativi di coperture mediche e sanitarie. Nel 2023, la società ha annunciato l'acquisizione di una azienda di assistenza sanitaria primaria che si concentra sulla fornitura di cure mediche di alta qualità e accessibili ai pazienti anziani e a quelli con malattie croniche, operante con una rete di cliniche in diversi stati degli Stati Uniti, tra cui Illinois, Indiana, Michigan, Ohio, Pennsylvania, Rhode Island e Texas. Queste cliniche sono progettate per offrire un'esperienza di cura personalizzata e di alta qualità, con un approccio incentrato sul paziente e offrono una vasta gamma di servizi sanitari, tra cui visite mediche, esami di laboratorio, terapie farmacologiche, consulenze nutrizionali, di salute comportamentale, e altro ancora. La società si concentra anche sulla prevenzione delle malattie croniche e sulla gestione delle malattie esistenti, con programmi di gestione delle malattie personalizzati per i pazienti. Questa nuova acquisizione dovrebbe completare ulteriormente i servizi offerti dal gruppo, aumentando i potenziali ricavi per il futuro

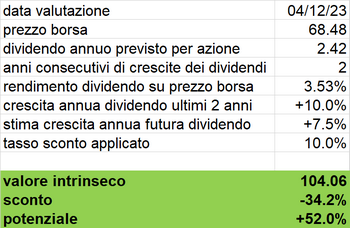

Trend del dividendo: Negli ultimi 10 anni il dividendo è aumentato ad un tasso record del 16% annuo composto, passando da 0,35 dollari per azione del 2010, a 2,42 dollari per azione di oggi, corrispondente al 3,5% annuo, corrisposto in quattro rate trimestrali. Nel corso degli ultimi anni il rendimento medio percentuale del dividendo si è mosso in un range oscillante da un minimo di 1,3% annuo nei periodi di maggiore sopravvalutazione del titolo, fino ad un massimo di 2,9% annuo nei periodi di maggiore sottovalutazione. Il dividendo attuale, pari al 3,5% annuo, indica una quotazione del titolo a forte sconto rispetto alla media storica. Per ritornare nuovamente in area di sopravvalutazione, il titolo dovrebbe più che raddoppiare dai livelli attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili di +4,6% annuo. Per i prossimi 5 anni gli analisti prevedono ulteriori crescite, con un aumento degli utili pari al 4% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 8,1 volte gli utili attesi per il 2023. La capitalizzazione attuale è pari a 88 miliardi, con un rapporto prezzo/ricavi pari a sole 0,26 volte.

Performance in borsa: Dal 1 novembre 1984 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +4114% (fonte Yahoo Finance). Nonostante il forte rialzo, il titolo quota oggi ad un livello inferiore del 35% rispetto ai massimi toccati nel 2021, creando una interessante finestra di ingresso a prezzi più contenuti.

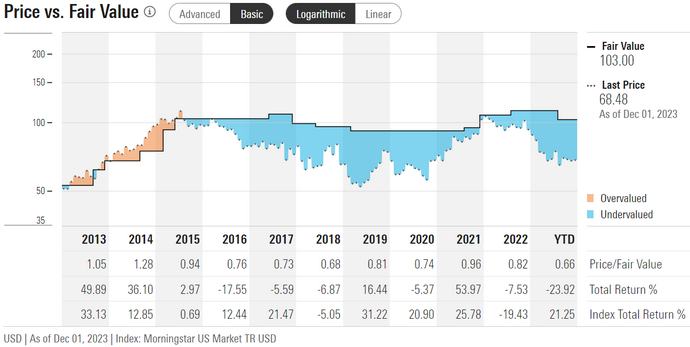

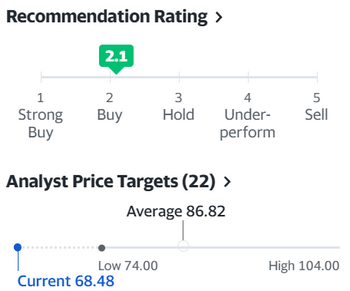

Giudizio degli analisti e valutazioni: Il giudizio medio dei 22 analisti e broker che seguono il titolo è pari a BUY (2,1) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell) con un target medio pari a +26,7% per i prossimi 6-12 mesi. In aggiunta, dopo i buoni risultati trimestrali, la scorsa settimana gli analisti di Morningstar hanno riconfermato per la società il rating massimo di cinque stelle, con un potenziale pari a +50,4% rispetto al valore intrinseco calcolato.

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 2,42 dollari

2) Stima di crescita futura del dividendo: 7,5% annuo, valore conservativo, sulla base della crescita prevista per gli utili nei prossimi anni.

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 104,06 dollari. Sulla base delle ultime quotazioni di borsa pari a 68,48 dollari, il titolo presenta uno sconto pari al 34,2% rispetto al valore calcolato. Sulla base di queste considerazioni, aumentiamo oggi l'esposizione su questa società nel nostro portafoglio Top Analisti.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 ETF, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con quasi 100 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: Utilizziamo parte della disponibilità liquida derivante dagli ultimi dividendi incassati e acquistiamo oggi PASSA AL LIVELLO 2. Questo nuovo investimento dovrebbe generare da subito ulteriori 70 euro di rendita aggiuntiva per il nostro portafoglio. Segue analisi dettagliata dell' ETF.

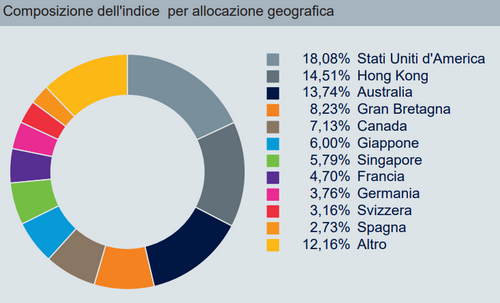

Dividendo 6,5% - Investire nelle 100 società a maggiore dividendo di tutto il mondo con un solo ETF a distribuzione trimestrale

La scorsa settimana abbiamo incassato il dividendo trimestrale su questo particolare ETF, presente da diversi anni nel nostro portafoglio ETF Italia, che permette di investire sui 100 titoli azionari di tutto il mondo che offrono i dividendi più elevati, e che superano i rigidi criteri di selezione imposti dal fondo. Sulla base di quanto percepito, il rendimento del fondo si attesta al 6,5% sulle attuali quotazioni di borsa, e pari al 7,4% sui nostri prezzi originali di carico. Questo particolare ETF è il terzo fondo più importante del nostro portafoglio, con una quota investita pari al 9,5%. In aggiunta alle distribuzioni elevate, il fondo presenta multipli particolarmente attraenti, con un price earning medio pari a sole 7,3 volte gli utili attesi per l'anno in corso. Sulla base delle valutazioni favorevoli abbinate ai dividendi elevati, questo ETF è uno strumento comodo ed efficace, particolarmente adatto per chi vuole ottenere nel tempo rendite annuali elevati, senza rinunciare a potenziali capital gain di medio lungo termine. Grazie alle sue strategie gestionali mirate decisamente all’ottenimento di dividendi elevati, questo ETF distribuisce ogni trimestre una cedola cumulativa che raggruppa i vari dividendi incassati dalle singole partecipazioni. Il fondo investe attualmente in 100 società in 20 paesi del mondo, tra cui Stati Uniti, Hong Kong, Australia, Gran Bretagna, Canada e Giappone. Le società da includere nel fondo vengono filtrate in base a rigidi criteri di screening. Si parte da un universo di oltre 1800 azioni analizzate a livello globale. Tra queste, vengono isolate solamente quelle che non hanno riscontrato diminuzioni del dividendo nel corso degli ultimi cinque anni, per puntare su una maggiore stabilità futura delle cedole. A rafforzamento dei criteri di selezione, vengono scelte le migliori aziende in base al Pay Out, ossia la quota dell’utile che viene pagata agli azionisti sottoforma di dividendo, e che non deve essere superiore al 60% per i titoli Europei e 80% per i titoli Americani e dell’Asia Pacifico. Al termine del processo di selezione, vengono privilegiati i 100 migliori titoli in base alle performance ottenute, di cui 40 azioni per le Americhe, 30 azioni per l'Europa e 30 azioni per l'Asia/Pacifico.

I principali 10 titoli del fondo al 31/10/2023

Composizione del portafoglio

Al primo posto per importanza nel fondo troviamo attualmente SITC International Holdings Company Limited, quotata su Hong Kong con simbolo 1308.HK, società di logistica marittima, che fornisce soluzioni integrate di trasporto e logistica in Cina continentale, Hong Kong, Taiwan, Giappone, Sud-Est asiatico e a livello internazionale, con un price earning pari a 4,7 volte e un dividendo annuo pari al 10,5%, seguita da Pacific Basin Shipping Limited, quotata su Hong Kong con simbolo 2343.HK, holding di investimento che fornisce servizi di spedizione in tutto il mondo. L'azienda offre anche consulenza marittima, navigazione marittima, equipaggio, segreteria e servizi di gestione di agenzie e noleggio di navi, con un price earning pari a 5,1 volte e un dividendo annuo pari al 5,7%. Su queste basi, considerati i multipli favorevoli del fondo, sensibilmente inferiori ai principali indici azionari internazionali, uniti al dividendo elevato distribuito, aumentiamo oggi l'esposizione su questo particolare ETF, in un'ottica di accumulo.

Buoni dividendi a tutti!

Paolo CrociatoCon soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento