"Investire in aziende che distribuiscono dividendi è come piantare dei semi finanziari che cresceranno costantemente nel tempo" - Peter Lynch

La settimana appena trascorsa ha chiuso il primo semestre in rialzo per i nostri portafogli, riservati in forma integrale agli iscritti al secondo livello, sulla scia del buon andamento di Wall Street, dopo i dati positivi provenienti dall'economia Usa, abbinati ad una inflazione in calo, su livelli migliori rispetto alle attese degli analisti. In particolare, il portafoglio Top Analisti, che raggruppa in un unico modello le società a dividendo più raccomandate da un pannello dei migliori analisti e broker internazionali, ha chiuso con un guadagno di +1,8% da venerdì scorso, con ben 15 società che registrano aumenti settimanali superiori al 4%. Tra queste, spicca al primo posto The Macerich Company, quotata sul Nyse con simbolo MAC, con un guadagno di +8,1% da venerdì scorso, portando il progresso a +19,1% negli ultimi 30 giorni. Alle attuali quotazioni, la società offre un ricco dividendo pari al 6,3%, corrisposto in rate trimestrali. The Macerich Company (MAC) è una società di investimento immobiliare che si occupa dello sviluppo, dell'acquisizione, della gestione e della valorizzazione di centri commerciali negli Stati Uniti. Macerich è uno dei principali proprietari, operatori e sviluppatori di centri commerciali regionali e comunitari di alta qualità nel paese. La società possiede e gestisce un vasto portafoglio di proprietà commerciali, compresi centri commerciali, outlet e parchi tematici, in diverse regioni degli Stati Uniti. Nonostante il forte rialzo ottenuto nell'ultimo mese, il titolo mantiene inalterate le potenzialità di crescita per il futuro, abbinate al dividendo elevato distribuito. Attualmente gli analisti di Morningstar attribuiscono alla società il rating massimo di cinque stelle, con un potenziale pari a +135% rispetto al valore intrinseco calcolato. Su queste basi manteniamo il titolo in portafoglio con un rating BUY.

Di seguito pubblichiamo gli aggiornamenti più recenti dei rating da parte degli analisti su alcune delle società presenti attualmente nei nostri portafogli. Il buon momento di mercato ha determinato questa settimana un maggiore incremento dei giudizi positivi (BUY):

Nuovo Buy su Coca-Cola (KO) - Una delle società principali nel portafoglio di Warren Buffett, con 61 anni consecutivi di aumenti dei dividendi. L'analista Emma Letheren di RBC Capital ha riconfermato un rating Buy, con un obiettivo di 69 dollari, pari a +14,5%

Nuovo Buy su Medtronic (MDT) - Leader mondiale nei dispositivi medici, con 46 anni consecutivi di aumento dei dividendi. L'analista Kristen Stewart di C.L. King ha iniziato la copertura sul titolo con un rating Buy, e un obiettivo di 106 dollari, pari a +20,2%

Nuovo Buy su Walgreens Boots Alliance (WBA) - Leader mondiale nelle farmacie, con 48 anni consecutivi di aumenti dei dividendi. L'analista Charles Rhyee di TD Cowen ha mantenuto un rating Buy, abbassando l’obiettivo a 41 dollari, pari a +44,5%

Nuovo Buy su Procter & Gamble (PG) - Società leader mondiale nei prodotti di largo consumo, con 67 anni consecutivi di aumenti dei dividendi. L'analista Peter Grom di UBS ha mantenuto un rating Buy, con un obiettivo di prezzo di 174 dollari, pari a +16,4%

Nuovo Buy su su Philip Morris (PM) - Leader mondiale del tabacco, con 15 anni consecutivi di aumenti dei dividendi. L'analista Pamela Kaufman di Morgan Stanley ha mantenuto un rating Buy, con un obiettivo di 118 dollari, pari a +22,2%

Nuovo Buy su Kellogg (K) - 19 anni consecutivi di aumenti dei dividendi. L'analista Jason English di Goldman Sachs ha alzato il suo rating su Kellogg (K) da neutrale a Buy, con un obiettivo di 83 dollari, pari a +24,4%

Dopo l'aggiornamento di martedì scorso del portafoglio Top Analisti ed ETF Italia, il report di oggi è interamente dedicato al portafoglio Top Dividend, il nostro modello composto in maniera costante da dieci società internazionali leader per dividendo. Questo portafoglio, si propone di generare una rendita crescente, investendo in un paniere di aziende leader, caratterizzate da lunghi track record di aumenti dei dividendi, con un requisito minimo di almeno 25 anni consecutivi di crescite. Su un totale di oltre 8.000 aziende quotate a Wall Street, solamente 126 società superano attualmente questo importante parametro di selezione. In totale, meno di 2 aziende su 100 sono state capaci di aumentare i dividendi ogni anno per oltre 25 anni, indipendentemente dall'andamento dei cicli economici, numerose recessioni e fasi di debolezza. I dividendi sono denaro contante che le società distribuiscono ogni trimestre ai propri azionisti. Per mantenere trend di aumenti costanti, sono necessari bilanci solidi, supportati da business consolidati e lunghi track record di crescite di utili e ricavi. Senza questi requisiti fondamentali, risulta difficile per le società sostenere aumenti delle distribuzioni per periodi più prolungati, e di fatto la crescita del dividendo costituisce un indicatore di solidità finanziaria di una impresa. Di conseguenza, questa ristretta elite di titoli, ha premiato gli investitori con performance superiori e una volatilità più contenuta rispetto agli indici di borsa. All'interno di questo gruppo, Top Dividend seleziona solamente quelle società con i dividendi più elevati, con una revisione mensile della composizione. Attualmente, i dieci titoli che appartengono al portafoglio, superano ampiamente il parametro di oltre 25 anni di aumenti dei dividendi, con una media di 44,5 anni consecutivi di incrementi, con 4 società che superano i 50 anni di aumenti.

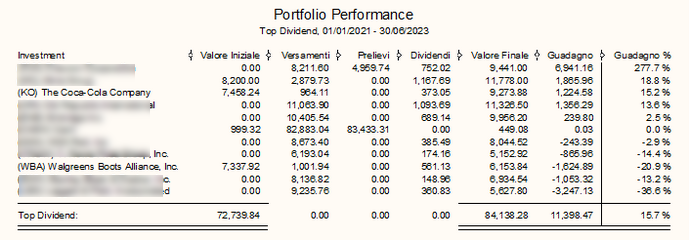

Portafoglio Top Dividend - Performance

Negli ultimi due anni, il portafoglio ha confermato la capacità difensiva dei titoli a crescita dei dividendi, più evidente nelle fasi negative del mercato, con un progresso in dollari pari a +15,7% (pari a +29,6% calcolato in euro) contro un rialzo di +12% per l'indice S&P500. In termini monetari, il portafoglio è passato da 72.739 dollari di inizio 2021, a 84.138 dollari di venerdì scorso, con un guadagno di 11.398 dollari, di cui 6.822 dollari (netti da ritenute) derivanti dai dividendi percepiti.

Per visualizzare tutti i titoli in forma integrale PASSA AL LIVELLO 2

Su queste basi, proseguiamo con la nostra metodologia, basata sui dividendi e sui fondamentali, con una rigida selezione di un ristretto numero di società internazionali sottovalutate, caratterizzate da business consolidati e crescite pluriennali di utili e ricavi, potenzialmente capaci di generare rendite superiori nel lungo termine, con qualsiasi andamento di mercato. L'investimento in società a crescite dei dividendi è una maratona, che genera risultati superiori negli anni, sfruttando il potente effetto dell'interesse composto. Albert Einstein definiva l'interesse composto come l'ottava meraviglia del mondo, affermando: “Chi lo capisce guadagna, chi non lo capisce paga”. Con un rendimento del 15% anno, un capitale raddoppia ogni cinque anni e quadruplica ogni dieci anni, creando quello che molti definiscono come l'effetto palla di neve. Se prendiamo una piccola palla di neve (dividendi) e la facciamo rotolare giù da una montagna, questa accumulerà progressivamente altra neve diventando sempre più grande fino ad assumere dimensioni enormi (effetto composto).

Top Dividend è uno strumento semplice e potente, che permette di costruire una elevata rendita passiva crescente, abbinata a potenziali capital gain nel medio lungo termine. Top Dividend è uno dei tre portafogli internazionali inclusi nel servizio online di Secondo Livello e viene elaborato utilizzando un sofisticato sistema di ricerca, in grado di identificare un ristretto gruppo di società, caratterizzate da dividendi periodici attestati ai massimi livelli e fondamentali a sconto rispetto al mercato, con una revisione mensile della composizione. In aggiunta al requisito di dividendo elevato, per appartenere al portafoglio Top Dividend, le società candidate devono superare un ulteriore rigido parametro di selezione: avere mantenuto un track record di almeno 25 anni consecutivi di crescite dei dividendi, a garanzia della sicurezza e stabilità delle rendite distribuite dal modello. Questo ulteriore criterio conferma il profilo di elevata qualità delle aziende selezionate. Storicamente, le aziende con lunghi track record di aumenti dei dividendi, (dividend growth) hanno sistematicamente ottenuto performance superiori al mercato con una minore volatilità, e hanno dimostrato una maggiore capacità di attraversare indenni anche le fasi più difficili dei mercati, come recessioni economiche, crisi politiche, guerre locali e regionali, gravi attentati e shock petroliferi, che si sono alternate di frequente in questi ultimi decenni nel mondo.

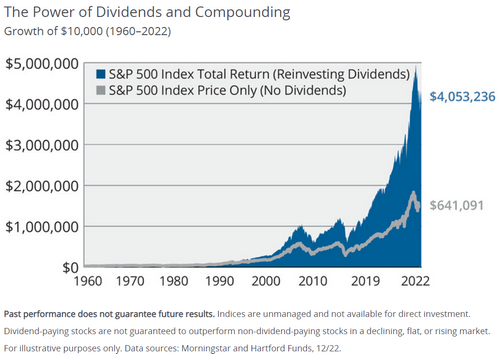

L'importanza dei dividendi nel lungo termine - 62 anni di storia

La nostra strategia di selezione è indirizzata all'investimento in un paniere ristretto di società leader, caratterizzate da quotazioni a sconto e da lunghi track record di crescite dei dividendi, reinvestendo con costanza le cedole incassate e sfruttando il questo modo il potente effetto leva derivante dall'interesse composto. Secondo uno studio realizzato da Hartford Funds e Morningstar, che prende in considerazione 62 anni di borsa Usa (dal 1960 al 2022), un capitale di 10.000 dollari investito nel 1960 sui titoli a dividendo appartenenti all'indice S&P500, si è trasformato a fine 2021 in un importo pari a 4.053.236 dollari, pari al 10,17% annuo composto considerando il reinvestimento dei dividendi, contro 641.091 dollari, pari al 6,94% senza i dividendi, confermando come nel lungo termine gran parte della ricchezza accumulata sia stata generata proprio dai dividendi, spostando in secondo piano i soli capital gain.

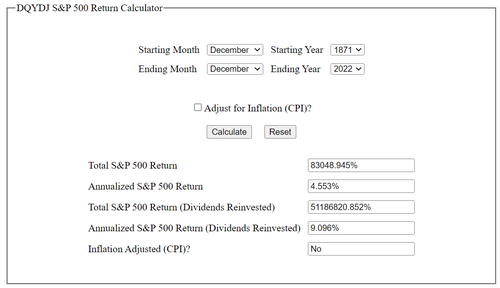

Performance e dividendi dal 1871 ad oggi

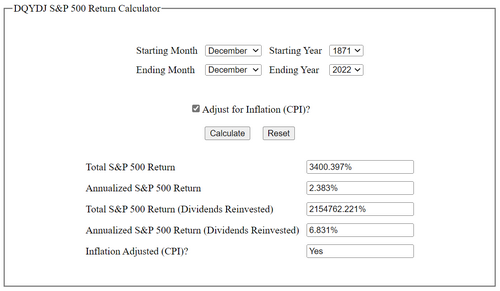

Considerando l'intero periodo storico del mercato azionario Usa, e analizzando le performance secolari, notiamo che più si allunga l'orizzonte temporale e più i dividendi acquistano maggiore importanza nella determinazione della performance complessiva. Il potente effetto leva generato dell'interesse composto (effetto palla di neve) ha amplificato in maniera esponenziale i guadagni. Un solo dollaro investito sull'indice della borsa Usa nel 1871 è diventato oggi 831 dollari senza considerare i dividendi, con un rendimento del 4,5% annuo composto, e ben 511.867 dollari, con un rendimento del 9,1% annuo composto, calcolando il reinvestimento dei dividendi! (fonte dqydi.net)

Anche rettificando i dati per gli effetti dell'inflazione, i risultati storici restano elevati. Un dollaro investito sull'indice della borsa Usa nel 1871 vale oggi 35 dollari in termini reali senza considerare i dividendi, e ben 21.548 dollari calcolando il reinvestendo dei dividendi, con un rendimento pari al 6,8% annuo composto al netto dell'inflazione!

In sintesi, i dividendi sono stati la maggiore componente per la performance complessiva dei mercati azionari nel lungo termine. Con una redditività elevata, e una media di oltre 40 cedole distribuite ogni anno ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato. Vediamo ora nel dettaglio il nuovo portafoglio Top Dividend per il mese in corso.

Dividendo 5,2% - I dieci titoli del nuovo portafoglio Top Dividend

Per visualizzare tutti i titoli in forma integrale PASSA AL LIVELLO 2

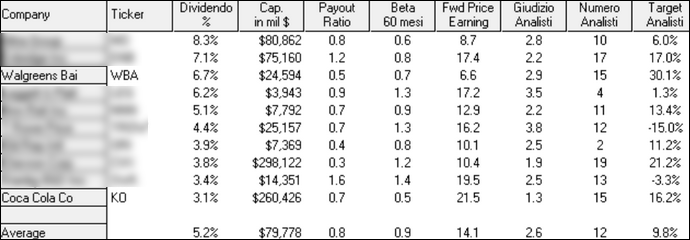

Come si evidenzia, la tabella sopra contiene diversi indicatori fondamentali, per permettere ai nostri abbonati di effettuare ulteriori analisi e approfondimenti. Vediamo nel dettaglio i principali parametri fondamentali del portafoglio Top Dividend.

Dividendo %: La nuova selezione dei dieci titoli conferma rendimenti elevati, con un dividendo medio pari a 5,2% annuo, contro 1,6% dell'indice S&P500, con un massimo di 8,3% annuo per la società con il maggiore dividendo, ad un minimo di 3,1% annuo per la società con il minore dividendo.

Cap in mil $: Indica la capitalizzazione di borsa in milioni di dollari alle attuali quotazioni. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un valore medio di 79,7 miliardi di dollari, con un massimo di 298 miliardi per la società con la maggiore capitalizzazione, ad un minimo di 3,9 miliardi per la società con la minore capitalizzazione.

Payout Ratio: Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, sono da preferire società che mantengono livelli di Pay Out più contenuti ed inferiori a 1, a garanzia di stabilità delle cedole anche per il futuro. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un Pay Out medio pari a 0,8.

Beta 60 mesi: Il Beta è il coefficiente che misura il comportamento di un singolo titolo rispetto al mercato. Un Beta maggiore di uno evidenzia oscillazioni di un titolo superiori al mercato, mentre un Beta inferiore ad uno mostra movimenti del titolo inferiori alle variazioni del mercato. Attualmente il Beta medio del portafoglio è pari a 0,9 , inferiore rispetto al mercato.

Fwd Price Earning: E' uno degli indicatori più usati nella valutazione delle società. In questa colonna è riportato il Forward Price Earning, ovvero il rapporto tra prezzo di borsa e utili attesi per l'anno in corso. Attualmente il Price Earning medio delle dieci società del portafoglio è pari a 14,1 volte, contro 17,8 volte dell'indice S&P500.

Giudizio Analisti: Indica i giudizi medi dei broker e analisti internazionali che seguono attualmente le società. Il valore attuale per le dieci società del portafoglio Top Dividend mostra un giudizio medio pari a HOLD (2,6), in una scala da 1 Strong Buy, a 5 Sell.

Numero Analisti: Indica il totale degli analisti che seguono le società. In media, le valutazioni riportate in tabella si basano su un totale di 12 analisti.

Target Analisti: indica il potenziale di crescita medio dai prezzi attuali di borsa calcolato dagli analisti per i prossimi 6-12 mesi. Attualmente l'obiettivo di guadagno medio del portafoglio Top Dividend è pari a +9,8%. Sommando i dividendi previsti, pari ad un ulteriore 5,1% annuo, il rendimento obiettivo totale sale a +14,9%. I target potenziali degli analisti sono pubblicati a scopo informativo e per un maggiore approfondimento da parte dei nostri lettori, ma non vengono considerati nella costruzione del portafoglio. La nostra selezione dei titoli si basa principalmente sul dividendo.

Movimenti per il portafoglio Top Dividend:

Vendite: PASSA AL LIVELLO 2.

Nuovi acquisti: Approfittando delle quotazioni a forte sconto, utilizziamo parte della liquidità disponibile derivante dagli ultimi dividendi incassati e acquistiamo nella giornata di domani, 5 luglio 2023 (oggi Wall Street rimane chiusa per festività) PASSA AL LIVELLO 2. Questo nuovo investimento dovrebbe generare da subito ulteriori 30 dollari di rendita aggiuntiva per il portafoglio. Il titolo va considerato in abbinamento in parti uguali agli altri nove titoli che compongono attualmente il modello, e che sono consultabili in forma integrale agli abbonati di Secondo Livello. Dopo questo nuovo investimento di oggi, considerati i dividendi elevati e i fondamentali a sconto in borsa, i dieci titoli che compongono attualmente il modello vengono confermati per le prossime quattro settimane, fino a martedì 1 agosto 2023, data del prossimo aggiornamento mensile. Segue analisi dettagliata della società.

Dividendo 8,3% e quotazioni a sconto per una delle cinque società più performanti a Wall Street degli ultimi 65 anni

Principali motivazioni di acquisto: La nuova società di cui parliamo oggi è una delle aziende del nostro portafoglio con i dividendi più elevati. Sulla base della nostra partecipazione nel Top Dividend, il titolo produce attualmente una rendita da dividendi pari a 8,3% annuo, suddiviso in quattro rate trimestrali e previsti in ulteriore crescita. Secondo il professor Jeremy Siegel, professore di finanza alla Wharton University, considerato come uno dei più autorevoli studiosi di mercati azionari, questa società si è classificata nei primi 5 posti assoluti per performance in borsa tra tutte le aziende quotate a Wall Street tra il 1957 e il 2021, con un guadagno pari a +18,02% annuo composto. Grazie al potente effetto leva generato dall'interesse composto nel lungo termine, un importo di soli 1.000 dollari investito nel 1957 si è trasformato oggi in un capitale multimilionario pari ad oltre 46 milioni di dollari! Nonostante le performance maturate, attualmente il titolo quota ad un livello inferiore di oltre il 35% rispetto ai massimi raggiunti a giugno 2017, creando una interessante occasione per accumulare sul titolo a prezzi scontati. Con una rischiosità inferiore del 40% rispetto al mercato, questa società costituisce uno degli investimenti chiave del nostro portafoglio Top Dividend.

Descrizione del business: Fondata nel lontano 1822, la società è una delle maggiori aziende al mondo per la produzione di sigarette, prodotti collegati al tabacco come sigari e tabacco da pipa e prodotti senza fumo (smokeless) a base di nicotina, con alcuni tra i marchi più conosciuti a livello globale. L'azienda vende i suoi prodotti principalmente a grossisti, distributori, grandi organizzazioni di vendita al dettaglio, e importanti catene di negozi.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili ad un tasso pari a +4,6% annuo. Per i prossimi 5 anni gli analisti confermano il trend e stimano una crescita annua composta degli utili pari al 3,4% annuo.

Trend del dividendo: La società distribuisce un ricco dividendo del 8,3% annuo, ed ha incrementato la cedola per 53 anni consecutivi. Negli ultimi 10 anni il dividendo è cresciuto ad un tasso di +8,03% annuo composto. Il payout risulta sostenibile, e pari al 80%. Negli ultimi anni, il dividendo si è mosso da un minimo del 4% nei periodi di maggiore sopravvalutazione, ad un massimo del 7% nei periodi di maggiore sottovalutazione del titolo. Il dividendo attuale, pari al 8,3% annuo, indica un forte sconto del titolo in borsa. Per tornare in area di sopravvalutazione il titolo dovrebbe quasi raddoppiare dai valori attuali.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 9 volte gli utili attesi per il 2023, uno dei livelli più bassi tra tutte le grandi aziende quotate a Wall Street. La capitalizzazione attuale è pari a 80 miliardi, con un rapporto prezzo/ricavi pari a 3,7 volte.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 13 analisti e broker che seguono il titolo è pari a HOLD (2,8) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un target medio per i prossimi 12 mesi pari a +6% dai livelli attuali, a cui si aggiunge il ricco dividendo atteso pari al 8,3%, per un potenziale complessivo pari a +14,3%.

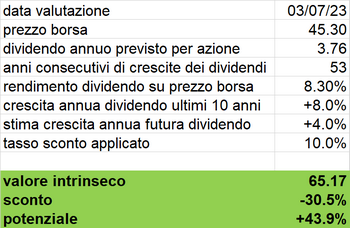

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM). Questo sistema è un metodo usato per la valutazione dei titoli a dividendo. Secondo questo metodo, il valore intrinseco di una società è pari alla somma di tutti i dividendi futuri previsti, attualizzati al valore di oggi, secondo un tasso corretto per il rischio, e tenendo conto del fattore tempo. Abbiamo considerato i seguenti parametri per il calcolo:

1) Dividendo attuale per azione: 3,76 dollari

2) Stima di crescita futura del dividendo: 4% annuo, valore conservativo, sulla base della crescita prevista per gli utili nei prossimi anni.

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 65,17 dollari. Considerando le ultime quotazioni di borsa pari a 45,30 dollari, il titolo presenta un forte sconto pari al 30,5% rispetto al valore calcolato. Sulla base di queste valutazioni, aumentiamo oggi l'esposizione sul titolo per il nostro portafoglio Top Dividend.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento