Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3% annuo. Il price earning medio del portafoglio è pari a 18,2 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

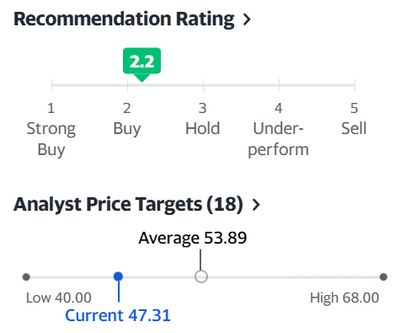

Potenziale portafoglio Top Analisti a 6-12 mesi: +13,9% (10,9% target medio analisti +3% dividendo medio) secondo le valutazioni medie di 11 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: 52 azioni Carlisle Companies Incorporated, quotata sul Nyse con simbolo CSL e codice Isin US1423391002, pari all'intera posizione sul titolo, con un rialzo record di +57,4% in soli 12 mesi dal nostro inserimento nel modello.

Nuovi acquisti: utilizziamo la liquidità presente nel portafoglio derivante dalla vendita di oggi e acquistiamo PASSA AL LIVELLO 2. Questo nuovo investimento dovrebbe generare da subito ulteriori 258 dollari di rendita aggiuntiva. Segue analisi dettagliata del titolo.

Nuovo BUY - Dividendo record 7,3% e potenziali elevati per una delle società più performanti a Wall Street

Principali motivazioni di acquisto: La società distribuisce attualmente un dividendo del 7,27% sulle attuali quotazioni di borsa, uno tra i più elevati fra tutte le blue chip attualmente quotate a Wall Street. In aggiunta, negli ultimi cinque anni la società ha incrementato il dividendo ad un tasso del 9,08% annuo composto. Sulla base del Dividend Discount Model, il metodo che usiamo per la valutazione dei titoli dividend growth, abbiamo applicato per il futuro una stima di crescita più conservativa, e pari al 4% annuo di aumento del dividendo. Anche con questo calcolo più difensivo, otteniamo un potenziale di crescita del titolo pari a +26% rispetto ai valori attuali.

Secondo il professor Jeremy Siegel, professore di finanza alla Wharton University, considerato come uno dei più autorevoli studiosi di mercati azionari, questa società si è classificata nei primi 10 posti assoluti per performance in borsa tra tutte le aziende Usa tra il 1957 e il 2012, con un guadagno pari a +19,4% annuo composto. I risultati sono stati sorprendenti: un importo di 10.000 dollari investito nel 1957 si è trasformato in un capitale multimilionario pari ad oltre 197 milioni di dollari! La società è presente in modo continuativo nel nostro modello Top Analisti da oltre 12 anni.

Nelle scorse settimane, l'azienda ha comunicato di aver concluso un accordo per la vendita della sua divisione vini per 1,2 miliardi di dollari. Il ricavato della cessione sarà utilizzato dalla società per effettuare un nuovo Buy Back di azioni proprie, con l'obiettivo di accrescere il valore del titolo sul mercato, restituendo capitale agli azionisti in aggiunta al dividendo.

Descrizione del business: Fondata nel lontano 1822, la società è una delle maggiori aziende al mondo per la produzione di sigarette, con alcuni tra i marchi più conosciuti a livello globale, prodotti collegati al tabacco, alimentari, bibite e alcolici, con una ampia gamma di vini da tavola, e spumanti.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili ad un tasso record pari a +11,4% annuo. Per i prossimi 5 anni gli analisti confermano il trend e stimano una crescita annua composta degli utili pari al 4,5% annuo.

Trend del dividendo: La società distribuisce un ricco dividendo del 7,3% annuo, ed ha incrementato la cedola per 51 anni consecutivi. Negli ultimi 5 anni il dividendo è cresciuto ad un tasso di +9,08% anno composto. Il payout risulta sostenibile, e pari al 72%. Negli ultimi anni, il dividendo si è mosso da un minimo del 4% nei periodi di maggiore sopravvalutazione, ad un massimo del 7% nei periodi di maggiore sottovalutazione del titolo. Il dividendo attuale, pari al 7,3% annuo, indica un forte sconto del titolo in borsa. Per tornare in area di sopravvalutazione il titolo dovrebbe quasi raddoppiare dai valori attuali.

Multipli di borsa: Il price earning attuale del titolo è pari a sole 9,8 volte gli utili attesi per il 2021, uno dei livelli più bassi tra tutte le grandi aziende quotate a Wall Street. La capitalizzazione attuale è pari a 87 miliardi, con un rapporto prezzo/ricavi pari a 4,2 volte.

Performance in borsa: Dal 30 giugno 1972 ad oggi, il titolo ha messo a segno una performance complessiva record, con un guadagno di +18767% (fonte Morningstar). Il titolo è presente nel nostro portafoglio da settembre 2008, con un rendimento complessivo pari a +98%, a cui si sommano tutti i dividendi percepiti. Nonostante le performance maturate, attualmente il titolo quota oggi ad un livello inferiore del 37% rispetto ai massimi raggiunti a giugno 2017, creando una interessante occasione per accumulare sul titolo a prezzi scontati.

Giudizio degli analisti e valutazioni: Il giudizio medio dei 18 analisti e broker che seguono il titolo è pari a BUY (2,2) su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), con un target medio per i prossimi 12 mesi pari a +14% dai livelli attuali, a cui si aggiunge il ricco dividendo atteso pari al 7,3%, per un potenziale complessivo pari a +20,3%.

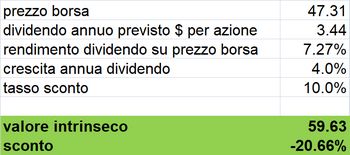

1) Dividendo attuale per azione: 3,44 dollari

2) Stima di crescita futura del dividendo: 4% annuo, valore conservativo, sulla base della crescita prevista per gli utili nei prossimi anni.

3) Tasso di sconto applicato: 10% annuo

Applicati questi criteri, otteniamo un valore intrinseco del titolo ad oggi pari a 59,63 dollari. Considerando le ultime quotazioni di borsa pari a 47,31 dollari, il titolo presenta un forte sconto pari al 20,6% rispetto al valore calcolato. Sulla base di queste valutazioni, acquistiamo oggi il titolo, come partecipazione chiave per il nostro portafoglio Top Analisti.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: nessuno - ETF caldi (analisi di uno degli ETF inclusi attualmente nel portafoglio) PASSA AL LIVELLO 2. Vediamo ora nel dettaglio l'analisi del nuovo ETF.

Dividendo 4,5% - Nuovo ETF a cedola trimestrale in dollari con copertura rischio cambio

Questo particolare ETF offre una ricca e stabile cedola trimestrale investendo su un largo paniere di oltre 300 azioni privilegiate Usa e si propone di incrementare la rendita complessiva fornita dal nostro modello, con una quota di portafoglio fuori dall'area euro. Le azioni privilegiate sono molto popolari negli Stati Uniti a causa del loro rendimento da dividendo superiore e più stabile, ed offrono ai possessori maggiori privilegi rispetto alle azioni ordinarie. Uno di questi è la priorità nel pagamento dei dividendi e un diritto preferenziale su attivi e utili in caso di liquidazione. Sulla base delle ultime cedole percepite, il rendimento da dividendi di questo fondo si attesta al 4,5% annuo sulle attuali quotazioni di borsa, confermando flussi cedolari stabili e più elevati rispetto ai tradizionali ETF azionari. Il prossimo dividendo è previsto per fine settembre 2021. Oggi è possibile partecipare a questo interessante mercato con un nuovo ETF quotato a Milano, che mira a replicare la performance di un vasto paniere di titoli privilegiati a tasso fisso denominati in dollari Usa emessi nel mercato domestico statunitense, selezionati in base a rigidi criteri. In particolare, l'ETF investe in azioni privilegiate (titoli privilegiati perpetui) e titoli di debito senior e subordinato emessi con incrementi al valore nominale/di liquidazione di 25, 50 o 100 USD. I titoli che compongono il fondo devono avere un rating non inferiore a B3 (in base ad un valore medio tra Moody’s, S&P e Fitch) e un rischio paese investment grade (in base alla media dei rating del debito sovrano a lungo termine in valuta estero di Moody’s, S&P e Fitch).

Il portafoglio viene ribilanciato con frequenza mensile e vengono utilizzati contratti di cambio a termine a un mese allo scopo di coprire in euro le valute diverse dall’euro presenti nel fondo, riducendo l’effetto delle fluttuazioni dei tassi di cambio tra le valute dei titoli verso l'euro. In particolare, le varie componenti sono ponderate in base alla capitalizzazione di mercato e non più del 40% del portafoglio del fondo può essere costituito da emittenti che rappresentano ciascuno più del 5% del totale. Sulla base delle distribuzioni elevate, questo ETF contribuisce attivamente alla rendita globale del nostro portafoglio e alle attuali quotazioni risulta interessante per ulteriori acquisti.

Buoni dividendi a tutti!Paolo Crociato

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Nessun commento:

Posta un commento