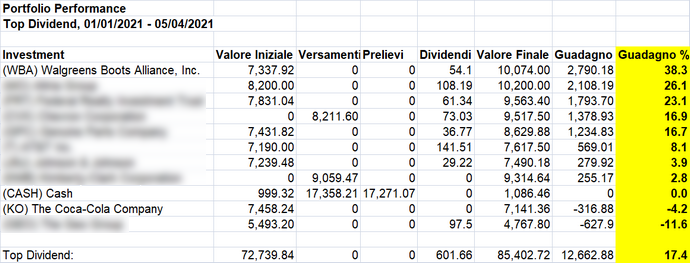

La settimana appena trascorsa è stata caratterizzata da ulteriori rialzi per i nostri portafogli, sulla scia dei risultati trimestrali migliori delle attese da parte di alcune multinazionali presenti da tempo nei modelli. In particolare, AT&T, quotata sul Nyse con simbolo T, leader mondiale nel settore Telecom e Media, ha diffuso giovedì scorso i dati trimestrali, che hanno battuto le stime degli analisti per utili e per ricavi. Il fatturato è stato pari a 43,9 miliardi di dollari, in rialzo di +2,7% dal primo trimestre dello scorso anno, con utili pari a 7,5 miliardi, in rialzo di +64% dal 2020. Dopo i brillanti risultati il titolo è cresciuto in borsa di oltre il 4% in una sola seduta, portandosi sui massimi degli ultimi sei mesi. Nonostante il rialzo, il titolo rimane ancora sottovalutato, con un ricco dividendo pari al 6,6% annuo, tra i più elevati all’interno del nostro portafoglio Top Analisti. Su queste basi, manteniamo il titolo con un rating BUY. Un’altra società che ha messo a segno un trimestre superiore alle attese, è Carlisle, quotata sul Nyse con simbolo CSL. L'azienda, operante nei materiali da costruzione, ha comunicato ricavi pari a 1,03 miliardi e utili trimestrali pari a 52,2 milioni, battendo le stime degli analisti. Dopo i risultati, venerdì scorso il titolo ha messo a segno un rialzo di oltre il 7%, portando il guadagno a +57,2% in soli 8 mesi dal nostro inserimento in portafoglio. Nonostante le buone prospettive di lungo periodo, dopo questi forti rialzi, il titolo appare sopravvalutato ai valori attuali, con un dividendo modesto, pari a 1,1% annuo e target più ridotti per i prossimi mesi. In aggiunta, gli analisti di Morningstar attribuiscono al titolo il giudizio minimo di una stella, che indica un valore attuale di borsa più elevato rispetto al valore intrinseco calcolato. Per questa ragione, preferiamo realizzare oggi l’ottima plusvalenza maturata in poco tempo, vendendo parzialmente il titolo, per destinare il controvalore all'investimento nella nuova società nel settore petrolifero ed energetico di oggi, che offre alle attuali quotazioni di borsa potenziali di crescita superiori e un dividendo previsto attestato ai valori più elevati tra tutti i titoli contenuti nel nostro portafoglio. Questa operazione dovrebbe generare da subito un aumento di 210 dollari annui della rendita generata dal nostro portafoglio Top Analisti. Su queste basi, vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

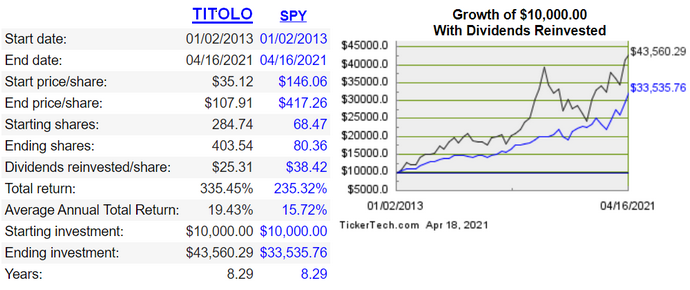

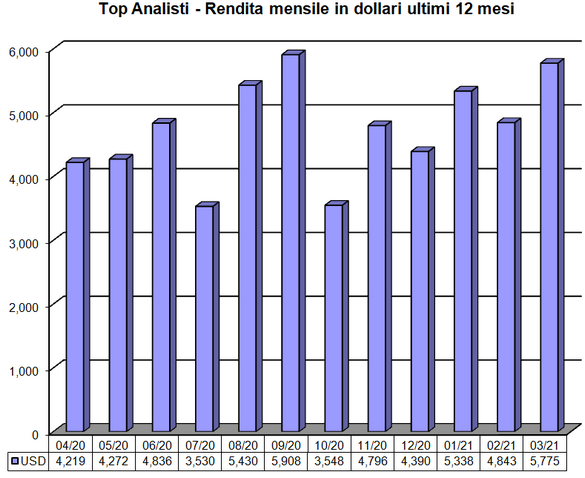

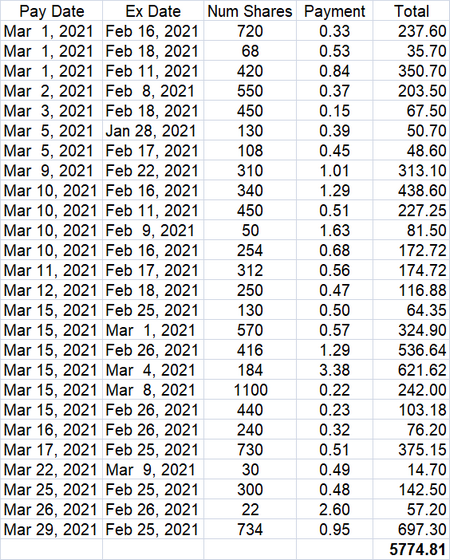

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

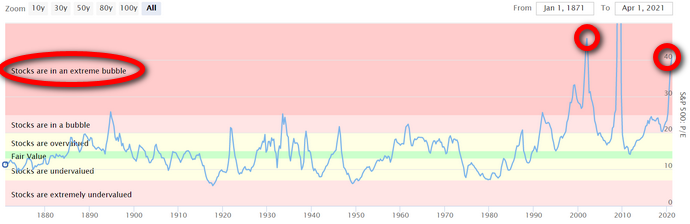

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3% annuo. Il price earning medio del portafoglio è pari a 18,9 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,8. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,9. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +8% (5% target medio analisti +3,0% dividendo medio) secondo le valutazioni medie di 11 analisti internazionali, con un rating medio dei titoli pari a BUY (2), in una scala da 1 Strong Buy a 5 Sell.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: Approfittiamo del forte rialzo di questa settimana e vendiamo in data di oggi no. PASSA AL LIVELLO 2 azioni Carlisle Companies Incorporated, quotata sul Nyse con simbolo CSL, con un guadagno record pari a +57,2% da luglio dello scorso anno, data del nostro inserimento in portafoglio. Alle attuali quotazioni il titolo appare sopravvalutato, con gli analisti di Morningstar che assegnano un rating pari a una stella (SELL). Per questa ragione riduciamo l'esposizione e vendiamo il titolo.

Per compensare le plusvalenze realizzate, vendiamo in data di oggi PASSA AL LIVELLO 2, titolo attualmente in minusvalenza. Ricompreremo domani il titolo, ripristinando la posizione con la stessa quantità.

Nuovi acquisti: utilizziamo parte della liquidità disponibile e acquistiamo PASSA AL LIVELLO 2. Il nuovo acquisto di oggi dovrebbe generare da subito 210 dollari annui di rendita aggiuntiva per il portafoglio. Segue analisi dettagliata del titolo.

Dividendo 7,1% e 26 anni consecutivi di aumenti - Potenziamo la rendita del portafoglio con un leader mondiale nelle infrastrutture petrolifere ed energie rinnovabili

Descrizione del business: Fondata nel 1949 ed oltre 11.000 dipendenti, questa società opera nel comparto delle infrastrutture energetiche in Canada e negli Stati Uniti ed è una delle più grandi aziende del settore in Nord America. La società gestisce il sistema di trasporto del greggio e dei gas liquidi più lungo del mondo ed opera in cinque segmenti: Oleodotti - Questo segmento trasporta per conto terzi, petrolio, gasolio e gas naturale liquido (NGL) e gestisce i terminali per la distribuzione e stoccaggio di prodotti raffinati. Trasmissione Gas - Questo segmento detiene partecipazioni in gasdotti e impianti di raccolta e trasformazione. Distribuzione gas - Questo segmento si occupa della fornitura di gas naturale a clienti residenziali, commerciali e industriali principalmente in Canada, con circa 3,7 milioni di clienti al dettaglio in Ontario, Quebec, New Brunswick e nello Stato di New York. Energie pulite - Questo segmento gestisce attività nel comparto delle energie rinnovabili, quali impianti eolici, solari, geotermici e impianti di recupero del calore di scarto. Servizi energetici - Questo segmento fornisce energia e servizi di marketing a raffinatori, produttori di petrolio greggio e gas naturale, servizi di vendita di barili, trasporto, bilanciamento e servizi di stoccaggio per conto terzi.

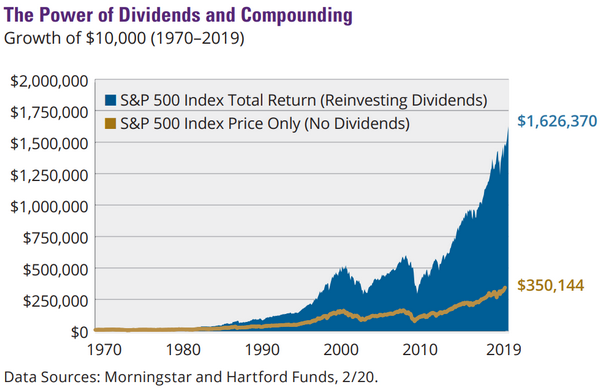

Trend del dividendo: La società vanta un importante primato nei confronti dei suoi azionisti, con 26 anni consecutivi di aumento dei dividendi. Il dividendo attuale è pari al 7,1% annuo, contro un minimo di 2,3% nei momenti di maggiore sopravvalutazione del titolo e un massimo di 4,6% nei momenti di maggiore sottovalutazione del titolo. Il dividendo attuale, pari al 7,6% indica una valutazione a forte sconto del titolo in borsa. Per raggiungere il livello di sopravvalutazione il titolo dovrebbe più che raddoppiare di valore dai livelli attuali.

Trend storico degli utili e previsioni: Negli ultimi 5 anni la società ha incrementato gli utili con una crescita media del 4,2% annuo composto. Per i prossimi 5 anni gli analisti stimano una crescita annua composta degli utili pari al 4,9% annuo.

Multipli di borsa: Il price earning attuale del titolo è pari a 18,8 volte gli utili attesi per il 2021. La capitalizzazione attuale è pari a 74 miliardi, con un rapporto prezzo/ricavi pari a 1,95 volte.

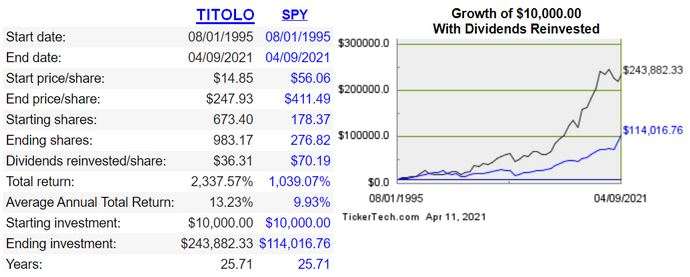

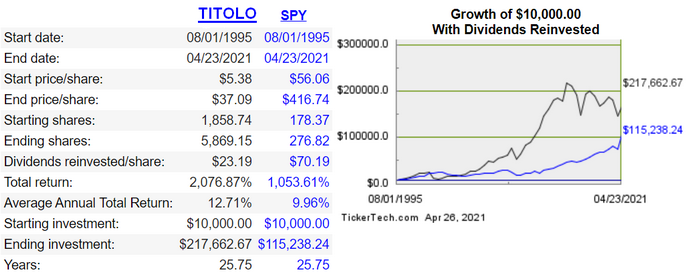

Performance in borsa: Dal 1995 ad oggi il titolo ha messo a segno risultati record, con un rendimento complessivo pari a +2076%, pari al 12,7% annuo composto, quasi il doppio rispetto a +1053% dell'indice S&P500 nello stesso periodo. Nonostante i buoni risultati ottenuti, il titolo quota ora ad un livello inferiore del 29% rispetto ai massimi toccati in aprile del 2015, creando una interessante finestra di ingresso per nuovi investimenti.

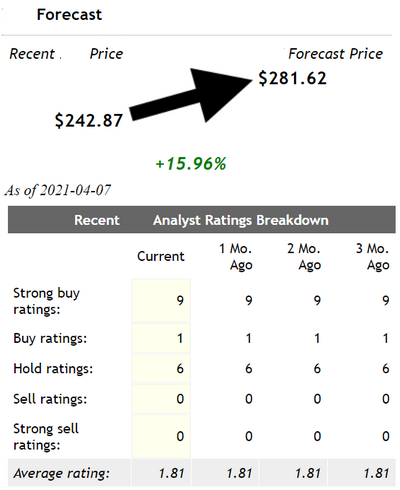

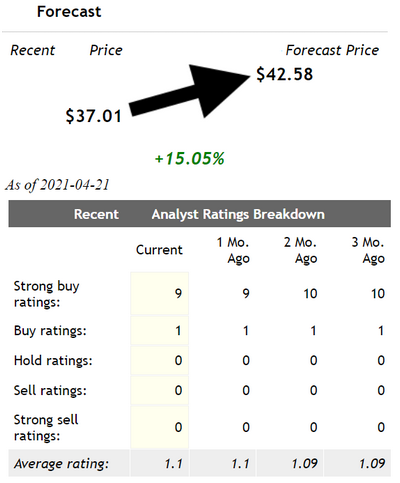

Giudizio degli analisti e valutazioni: Il giudizio medio dei 11 analisti e broker che seguono il titolo è attestato ai massimi livelli, con un rating pari a STRONG BUY (1,1), su una scala da 1 a 5 ( 1= Strong Buy, 2=Buy, 3=Hold, 4=Moderate Sell, 5=Sell), ed un potenziale pari a +15,1% per i prossimi 6-12 mesi, a cui si aggiunge il ricco dividendo pari a 7,1%, per un Total Return previsto di +22,2%. In aggiunta, gli analisti di Morningstar assegnano al titolo un giudizio di quattro stelle, con un potenziale pari a +24% dal valore intrinseco calcolato.

Applichiamo ora una valutazione del titolo sulla base del Dividend Discount Model (DDM).