Dopo i massimi segnati nelle scorse settimane, le ultime sedute sono state caratterizzate da un andamento più incerto, con l'indice S&P500 che ha chiuso venerdì scorso a 3295,47 punti, con una flessione pari ad un punto percentuale dai precedenti record storici. La flessione è proseguita ieri, con ribassi più pronunciati sui timori per l'impatto economico che potrebbe derivare dalla diffusione del virus partito dalla Cina. In questo contesto, il nostro modello Top Analisti ha contenuto il calo a meno della metà rispetto al mercato, confermando le sue caratteristiche più difensive già evidenziate in passato. Il Beta attuale del portafoglio è infatti pari a 0,8 con una rischiosità inferiore del 20% rispetto all'indice. In particolare, il risultato è dovuto all'andamento positivo di alcune aziende presenti da tempo nel portafoglio come National Grid Plc, quotato sul Nyse con simbolo NGG, codice ISIN US6362743006, leader mondiale nel settore della energia elettrica, in forte evidenza nella settimana, con un rialzo di +4,9% da venerdì, scorso portando il guadagno a +29% negli ultimi 12 mesi e a +47% dal nostro inserimento nel Top Analisti, a cui si sommano i ricchi dividendi incassati nel periodo, attestati al 4,7% annuo sugli attuali prezzi di borsa. Nonostante i buoni progressi, manteniamo il titolo in portafoglio con un rating HOLD, approfittando dei dividendi elevati, del settore difensivo in cui la società opera e delle prospettive future di crescita, anche se preferiamo attendere eventuali storni del titolo prima di aumentare ulteriormente la posizione.

Con i valori dei principali indici internazionali attestati su valori vicino ai massimi, continuiamo ad indirizzare le nostre preferenze verso società caratterizzate da dividendi più elevati, business in crescita e solidi fondamentali, potenzialmente capaci di generare valore per gli azionisti indipendentemente dalla direzione dei mercati nel breve termine. Su queste basi, nel report di oggi investiamo su una innovativa società quotata a Wall Street, operante nel settore esclusivo del Private Equity, con un dividendo attuale pari al 6,1% annuo, a cui si somma una solida performance di +344,2% dal collocamento in borsa, contro +193,5% dell'indice S&P500 nello stesso periodo.

Vediamo ora nel dettaglio le variazioni da apportare ai nostri tre modelli di portafoglio, inclusi nell’abbonamento di Secondo Livello da 19,99 euro mensili sottoscrivibile con carta di credito o bonifico bancario online.

Portafoglio Top Analisti

Descrizione portafoglio Top Analisti: Questo particolare portafoglio è attualmente uno dei più replicati dai nostri abbonati, e racchiude in un unico modello le raccomandazioni di un pannello di alcuni tra i maggiori analisti e Guru internazionali, presenti nelle migliori classifiche di reddito e performance. Composto attualmente da oltre 60 società internazionali quotate sul Nyse e sul Nasdaq, Top Analisti si è trasformato nel corso degli anni in una vera macchina da reddito, con oltre 250 cedole accreditate ogni anno ai partecipanti e un dividendo incassato in quasi ogni giorno lavorativo dell’anno. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata la percentuale investita su ogni titolo. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni titolo con la stessa proporzione suggerita nel modello.

Fondamentali portafoglio Top Analisti: Sulla base delle ultime chiusure di borsa, il portafoglio presenta un dividendo medio atteso pari al 3,4% annuo. Il price earning medio del portafoglio è pari a 16,2 volte gli utili attesi per il prossimo anno (Forward P/E). Il Pay Out medio è pari allo 0,7. Il Pay Out indica la percentuale dell’utile annuo destinata agli azionisti come dividendo. In generale, preferiamo società che mantengono livelli di Pay Out più contenuti, a garanzia di ulteriori incrementi delle cedole anche per il futuro. Attualmente il portafoglio presenta una rischiosità inferiore al mercato, con un Beta pari a 0,8. Il Beta è una misura del rischio di una azione e misura la variazione attesa del rendimento del titolo per ogni variazione di un punto percentuale del rendimento di mercato. Una azione con un Beta superiore a 1 tende ad amplificare i movimenti di mercato (il titolo è più rischioso del mercato). Al contrario, una azione con Beta compreso tra 0 e 1 tende a muoversi nella stessa direzione del mercato (il titolo è meno rischioso del mercato).

Potenziale portafoglio Top Analisti a 6-12 mesi: +11,8% (8,4% target medio analisti +3,4% dividendo medio) secondo le valutazioni medie di 12 analisti internazionali, con un rating medio dei titoli pari a BUY (2,2), in una scala da 1 Strong Buy a 5 Sell. Complessivamente, le 64 società che compongono il nostro modello Top Analisti mostrano un potenziale pari a +8,4% nella rilevazione odierna, a cui si aggiunge un dividendo medio del 3,4% annuo, per un totale di incremento stimato pari +11,8%.

Movimenti di oggi per il portafoglio Top Analisti:

Vendite: approfittiamo del rally delle ultime settimane su questo titolo e vendiamo 20 azioni PASSA AL LIVELLO 2, riducendo il totale a 80 azioni, per un controvalore pari a 0,4% del portafoglio.

Acquisti: utilizziamo la disponibilità derivante dalla vendita di oggi e acquistiamo 70 azioni PASSA AL LIVELLO 2. Segue analisi dettagliata del titolo.

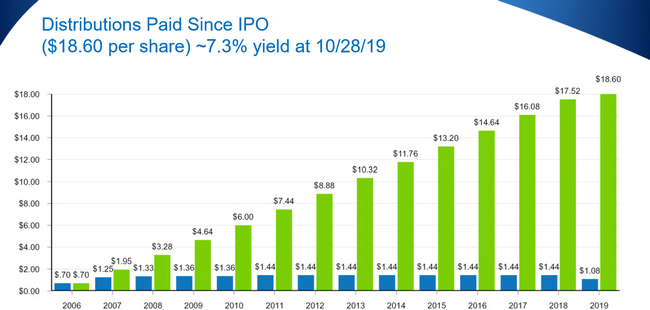

Dividendo 6,1% e +344% in borsa dal 2006 - Nuova società a rendita elevata per investire nel ricco settore del Private Equity internazionale

Di solito i profitti più elevati nel lungo termine si ottengono investendo su società di piccole e medie dimensioni all’inizio della loro fase di espansione e prima della loro quotazione ufficiale in borsa. È un mercato che permette profitti particolarmente elevati, anche se caratterizzato da rischi maggiori che richiedono grande competenza. Si tratta di un mercato enorme, fatto di aziende con quote di mercato già importanti nelle loro rispettive nicchie di mercato, ma che spesso necessitano di capitali ed investimenti da parte di partner più forti per consolidare il successo e la leadership, per aprire nuovi mercati e per affrontare la concorrenza con maggiore determinazione. Il settore del Private Equity, mette in comunicazione imprese e capitali permettendo a grossi investitori di acquisire quote più o meno rilevanti di aziende private più piccole, fornendo ad esse il giusto supporto per la crescita, e spesso portandole fino ad una successiva quotazione in borsa oppure ad una vendita diretta sul mercato a prezzi molto più elevati. È un settore esclusivo, riservato di norma a grandi raiders, cacciatori di business, fondi specializzati e importanti Hedge Funds. La società cui investiamo oggi opera proprio in questo settore specifico, ma essendo quotata a Wall Street, permette anche ai piccoli investitori di avvicinarsi in modo professionale a questa particolare nicchia di mercato, che non dovrebbe mancare in ogni portafoglio che punti a dividendi elevati e crescite superiori nel lungo termine. In particolare, la società che presentiamo oggi si occupa di scovare nuove opportunità di business in questo speciale segmento ad alta redditività e può essere considerata come una specie di fondo di investimento altamente specializzato nel comparto delle small cap. La società ricerca e analizza le aziende private più interessanti del momento secondo parametri value, ne acquisisce il controllo o la maggioranza del capitale e tramite un processo disciplinato le sviluppa facendole crescere fino a una successiva cessione privata o ad un possibile collocamento in borsa, con l'obiettivo di generare forti capital gain. Complessivamente, i manager che compongono lo staff incaricato della selezione degli investimenti per il portafoglio, vantano oltre 120 anni di esperienza maturata nel settore. La strategia dichiarata dalla società appare chiara: acquisire, controllare e gestire aziende in grado di garantire elevati flussi di cassa, con posizioni leader in nicchie strategiche di business, operando in industrie particolarmente interessanti. Tutti gli utili maturati ogni anno dai singoli investimenti vengono poi raccolti dalla controllante e distribuiti agli azionisti come dividendo. Per comprendere meglio le modalità di questo business, analizziamo un caso concreto evidenziato in una recente presentazione agli investitori:

1) Cinque anni fa, nel luglio 2015, la società acquisiva il controllo di una primaria azienda privata in Canada, specializzata in prodotti alimentari a base di canapa e leader internazionale nel suo settore. Gli alimenti a base di canapa sono cibi presenti di recente sul mercato, reperibili in particolare nei negozi biologici o nelle erboristerie, rinomati per la loro grande quantità di proteine. Contengono una vasta gamma di aminoacidi essenziali, in particolare Omega 3 e 6 e per questo fanno parte della lista degli “alimenti proteici per eccellenza”. Il prezzo iniziale di acquisizione è stato pari a 132 milioni di dollari canadesi. Dopo aver sviluppato e potenziato il business in stretta collaborazione con il management, la società è stata ceduta privatamente ad un'altra azienda del settore nel febbraio 2019 per 419 milioni, con un guadagno di +217% in soli 4 anni, da distribuire interamente ai soci in dividendi.

Complessivamente, nel corso della sua storia, questa struttura di Private Equity ha già completato sei vendite strategiche di aziende partecipate ad altri acquirenti privati, ed una vendita mediante collocamento pubblico in borsa e vanta attualmente un portafoglio investimenti attivo di otto aziende partecipate, operanti in vari settori:

1) Azienda specializzata nella produzione di abbigliamento sportivo e tecnico - Acquistata nel 2016 per 400 milioni di dollari vanta ricavi attuali per 347 milioni annui

2) Azienda specializzata nella produzione di strumenti tecnici, misuratori laser, cannocchiali ed altri strumenti ottici - Acquistata nel 2017 per 247 milioni di dollari vanta ricavi attuali per 165 milioni annui

3) Azienda specializzata nella produzione di passeggini per bambini e prodotti per l'infanzia - Acquistata nel 2010 per 85 milioni di dollari vanta ricavi attuali per 91 milioni annui

4) Azienda specializzata nella produzione di casseforti e prodotti di sicurezza per la casa - Acquistata nel 2010 per 70 milioni di dollari vanta ricavi attuali per 83 milioni annui

5) Azienda specializzata nella produzione di magneti permanenti per il settore aerospaziale e difesa, dispositivi medici, sport motoristici e automobilistici - Acquistata nel 2012 per 129 milioni di dollari vanta ricavi attuali per 120 milioni annui

6) Azienda specializzata nella produzione di circuiti stampati - Acquistata nel 2006 per 81 milioni di dollari vanta ricavi attuali per 93 milioni annui

7) Azienda specializzata nella produzione di pannelli isolanti e polistirolo espanso - Acquistata nel 2018 per 248 milioni di dollari vanta ricavi attuali per 129 milioni annui

8) Azienda specializzata nella produzione di prodotti per riscaldamento della casa e prodotti per alimenti - Acquistata nel 2014 per 344 milioni di dollari vanta ricavi attuali per 406 milioni annui

Complessivamente, il totale degli investimenti attivi ammonta a circa 1,7 miliardi, per un totale di ricavi consolidati di 1,6 miliardi annui.

La capitalizzazione attuale in borsa è pari a 1,4 miliardi, con un price earning pari a sole 6,5 volte gli utili.

Il dividendo attuale, liquidato in rate trimestrali, ammonta al 6,1% sugli attuali prezzi di borsa e rappresenta uno dei livelli più elevati tra tutte le società del nostro portafoglio Top Analisti.

Sulla base del ricco portafoglio di investimenti, dei dividendi elevati e dei multipli scontati in borsa, aumentiamo oggi l'esposizione su questo titolo per il nostro portafoglio Top Analisti.

La seconda parte del report di oggi è dedicata all'aggiornamento del nostro portafoglio ETF Italia, il modello composto da ETF quotati a Milano con revisione settimanale.

Portafoglio ETF Italia

Descrizione portafoglio ETF Italia: Questo particolare portafoglio è composto esclusivamente da oltre 20 tra ETF e fondi chiusi, tutti quotati sulla borsa di Milano e facilmente negoziabili con qualsiasi banca o intermediario di trading online. Con oltre 40 cedole distribuite ogni anno ai partecipanti e operazioni di trading limitate, il portafoglio ETF Italia costituisce un potente e comodo strumento in grado di abbinare una rendita annua crescente a potenziali incrementi del capitale investito nel medio lungo termine, con una composizione bilanciata di azioni, obbligazioni, fondi immobiliari, materie prime e metalli preziosi. La facilità di utilizzo dello strumento ETF permette di costruire portafogli fortemente diversificati anche con piccole disponibilità, puntando su aree del mondo in forte crescita o su comparti specifici difficilmente raggiungibili con investimenti diretti. Nel file PDF relativo al portafoglio, aggiornato ogni settimana e scaricabile ad inizio report, è indicata chiaramente la percentuale di investimento suggerita per ogni ETF. In questo modo, ciascun abbonato può replicare il portafoglio con precisione, con importi superiori o inferiori a quelli indicati, semplicemente aumentando o diminuendo le singole quantità da acquistare per ogni ETF con la stessa proporzione suggerita nel modello.

Performance portafoglio ETF Italia dal 01/01/2019

Movimenti di oggi per il portafoglio ETF Italia:

Vendite: PASSA AL LIVELLO 2

Nuovi acquisti: PASSA AL LIVELLO 2

50 società USA ad alto dividendo con un ETF azionario e bassa volatilità

Con l'indice S&P500 reduce da recenti record storici, risulta importante monitorare con maggiore attenzione i rischi di portafoglio, puntando nel contempo ad ottenere flussi di dividendi crescenti, che siano potenzialmente scollegati dalle oscillazioni di breve termine degli indici azionari. Nel report dello scorso 24 dicembre 2019, avevamo già evidenziato questo particolare strumento, che raggruppa un paniere ristretto di primarie società Usa caratterizzate da dividendi più elevati ma accompagnati da una minore volatilità. Pur concentrando i suoi investimenti esclusivamente tra le 500 aziende che compongono l'indice S&P500, questo fondo offre un elevato rendimento da dividendo pari al 3,6% annuo, esattamente il doppio rispetto al 1,8% dell'intero paniere, il tutto corredato da rischiosità inferiore.

In sintesi, questo particolare ETF a cedola trimestrale si propone di ottenere performance superiori al mercato investendo in un ristretto paniere di società leader, quotate a Wall Street ad elevato dividendo, ma con minore volatilità, capaci di contenere o ridurre i rischi degli indici azionari, senza rinunciare alla rendita periodica.

Questo nuovo ETF e rientra nella categoria dei fondi definiti intelligenti, ovvero a gestione passiva mirata a replicare degli indici particolari che cercano di battere i benchmark tradizionali. Il fondo utilizza un sofisticato sistema di screening per la selezione dei titoli da inserire nel portafoglio:

1) Vengono selezionate tutte le 500 società maggiormente capitalizzate a Wall Street, appartenenti all'indice S&P500, e vengono ordinate in modo decrescente in base al rendimento da dividendo ottenuto negli ultimi 12 mesi.

2) Tra queste, vengono selezionate le prime 75 società per dividendo, con un limite di 10 aziende per ogni settore.

3) Vengono infine selezionate le 50 società con la minore volatilità e vengono ponderate in base al rendimento, con un massimo del 3% per ciascuna posizione e del 25% per ciascun comparto.

I titoli vengono poi rivisti ed aggiornati a gennaio e giugno di ogni anno.

Tramite questa metodologia attiva, il fondo si propone di selezionare un paniere di 50 società leader caratterizzate da elevati dividendi e rischio inferiore in borsa, replicando la performance dei titoli dell’indice S&P500 meno volatili con il tasso di rendimento da dividendo più elevato, rispettando nel contempo i requisiti di diversificazione, volatilità e negoziazione (raggiungendo cioè un equilibrio tra tasso di rendimento da dividendo e volatilità). Molti dei titoli inclusi in questo ETF fanno già parte singolarmente dei nostri modelli Top Analisti e Top Dividend, trasformando questo fondo in una efficace alternativa per coloro che preferiscono operare tramite un solo strumento. Questo particolare fondo ad alto rendimento, ha messo a segno un progresso pari a +25% dal nostro inserimento in portafoglio, tra crescite e dividendi maturati. Su queste basi manteniamo una esposizione del 2,1% su questo strumento per il nostro portafoglio ETF Italia.

Portafoglio Top Dividend

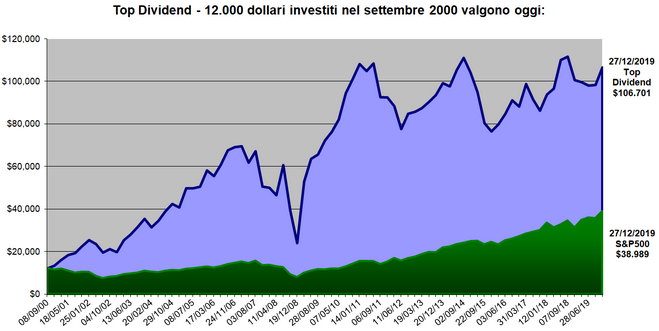

Rendimento medio 9,2% annuo - Il portafoglio di dieci titoli ad alto dividendo

Descrizione portafoglio Top Dividend: Questo particolare portafoglio mira a raggiungere una redditività superiore, ed è composto costantemente dai dieci titoli americani con il dividendo più elevato. Complessivamente, il modello offre livelli cedolari elevati, con un rendimento medio annuo pari al 9,2% ed un price earning medio pari a 11 volte, rispetto ai multipli offerti dall’indice S&P500, che presenta dividendi a 1,9%, ed un price earning a 18 volte. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento pari al 11,7% annuo composto, contro una performance dell'indice S&P500 pari al 5,9% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +703%, contro +194% realizzato dall'indice S&P500 nello stesso periodo. Secondo i dati di Back Test, dalla partenza di settembre 2000 ad oggi, il portafoglio ha messo a segno un rendimento pari al 11,9% annuo composto, contro una performance dell'indice S&P500 pari al 6,2% annuo nello stesso periodo. Il rendimento cumulativo del modello è stato pari a +773%, contro +194% realizzato dall'indice S&P500 nello stesso periodo. Con una redditività elevata, e una media di oltre 40 cedole annue distribuite ai partecipanti, Top Dividend si propone di ottenere un mix di dividendi e performance superiori nel corso di un intero ciclo di mercato.

Movimenti per il portafoglio Top Dividend: Sulla base dei dividendi, tutti i dieci titoli selezionati martedì 14 gennaio 2020 restano confermati per il mese in corso, e sono da mantenere in portafoglio senza variazioni fino a martedì 11 febbraio 2020, data del prossimo aggiornamento mensile.

Buone performance a tutti!

Paolo Crociato

Con soli 19,99 euro mensili a mezzo carta di credito, o tramite bonifico bancario è possibile rimanere sempre aggiornati su tutte le ultime raccomandazioni dei migliori analisti e Guru internazionali. L'abbonamento è libero e può essere sospeso anche dopo il primo mese. Ad un costo di 66 centesimi al giorno, e meno di un qualsiasi quotidiano, gli iscritti al secondo livello ricevono tutti i martedì i portafogli, i consigli e le raccomandazioni di un pannello tra i maggiori esperti internazionali, che negli ultimi 50 anni hanno già dimostrato le loro capacità di battere il mercato con qualsiasi andamento, accumulando e creando ricchezza per i loro clienti. Il nostro sistema, dopo una breve registrazione, permette di effettuare il pagamento on line con tutte le principali carte di credito, incluso le prepagate. In pochi minuti, dopo l'attivazione, gli iscritti ricevono una mail di benvenuto con i codici di accesso al servizio per l'area riservata.

clicca qui per abbonarti anche per un solo mese: ISCRIZIONE

Regola base: disciplina di investimento

|

Nessun commento:

Posta un commento